大药厂水逆起来点会有多背?

要说哪家跨国大药企可以贴上近年来“最惨”的标签,不少投资者会浮现艾伯维、渤健这几个名字。

随着艾伯维的修美乐市场下滑并没有预期那么快,以及在ADC、CNS领域一系列买买买获得市场认可,股价正在回暖;渤健趋弱在市场意料之中,不仅面临转型阵痛,转型押注CNS和罕见病领域产品屡受挫折,子弹打光却迟迟未见曙光。

但,最接近这个标签的大厂可能是辉瑞。

辉瑞的血有多厚?在创历史430亿美元并购Seagen获得一大笔ADC资产后,公司在2023Q4末仍有126.9亿美元的现金及现金等价物和短期投资。

并购Seagen,也有对冲新冠产品的下滑带来的财务压力的意图,但似乎市场对辉瑞现有情况并不买账。2022年底以来,公司股价从50美元的水平下跌至当前约26美元一股,实现了“股价腰斩”。

在三月初,辉瑞“为了挽回投资者信心”举办了一个公司肿瘤研发日,没想到会后公司股价还加速下跌,谜之操作。

辉瑞手握大量现金、亦有壮志扭转局面,却无法扭转股价局面,看来价值挖掘和反转,不仅仅是中国Biotech们苦思冥想的课题,MNC同样也会存在这样的烦恼。

01

产品矩阵困境:全线下跌

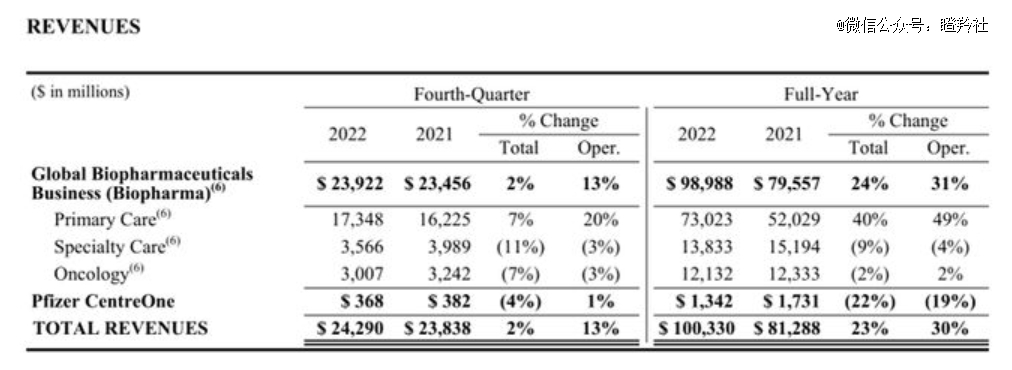

辉瑞一度有过*时刻,凭借新冠组合产品高歌猛进,2022年辉瑞成功跻身千亿美金营收企业的行列。

2023年,随着对疫情产品的需求快速回落,辉瑞实现营收584.96亿美元(同比下降41%),净利为21.19亿美元(同比下降93%)。

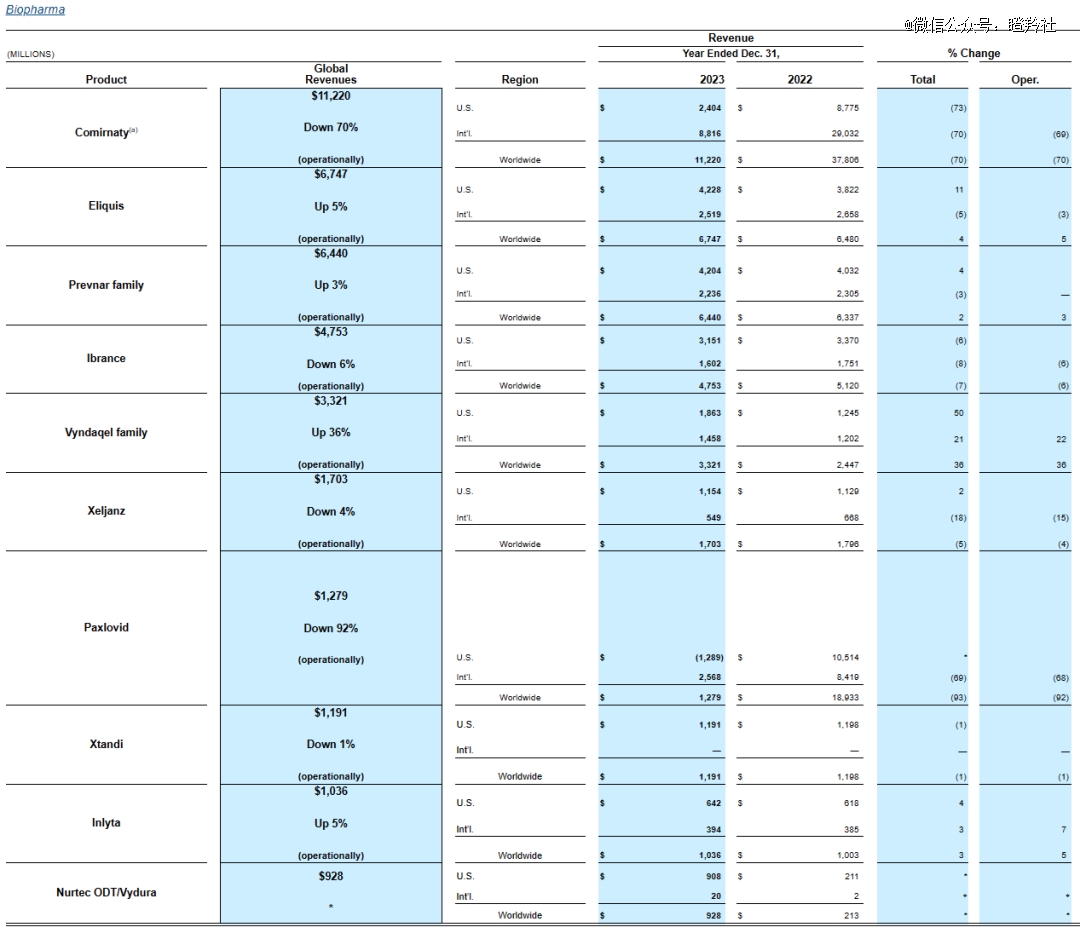

两大新冠核心产品Comirnaty和Paxlovid在2023年分别实现收入112.2亿美元和12.79亿美元,同时辉瑞预计两款产品2024年将共同实现约80亿美元的收入,收入进一步的下滑。

另外,随着Seagen的后续并表,2024年辉瑞将从Seagen获得约31亿美元的收入。

新冠产品下滑的影响,可能是辉瑞市值下跌的主因,但远不足以让辉瑞的市值腰斩,更重要的是公司常规业务收入的乏力。

2023年,辉瑞非新冠业务的收入增长同比大致约7%;2024年,刨除新冠产品和并表Seagen的收入,预计收入增长在3-5%,这意味着公司常规业务的潜力也在萎缩。

众所周知,辉瑞聚焦于肿瘤、免疫、心血管、呼吸、罕见病等领域,但其中最强的业务模块是疫苗和肿瘤领域。

2023年,辉瑞这两个领域的一些大单品都保持了坚挺的增长,如肺炎疫苗系列Prevnar family(64.40亿美元,同比增长3%)、抗肿瘤药物Inlyta(阿昔替尼,10.36亿美元,同比增长5%)等,当然阿哌沙班、罕见心脏病药Vyndaqel family也录得了强劲的增长。

但投资者更多看到的是,辉瑞有超过一半数量的药物销售出现下滑,其中最典型的是治疗乳腺癌CDK 4/6抑制剂Ibrance,自近年达到54.37亿美元销售峰值以来受到竞争对手礼来Verzenio的冲击,销售额一路下降,2023年收入为47.53亿美元(同比下降6%)。

另外,销售额较大的单品方面,治疗前列腺癌药物Xtandi和另一款乳腺癌治疗药物Trazimera的销售额分别实现17.03亿美元(同比下降4%)和11.91亿美元(同比下降1%),使得素来以稳健著称的辉瑞肿瘤业务营收下滑了3%。

(2022年辉瑞Q4及全年业务划分表)

换句话来说,市场投资者在新冠之后,并没有看到辉瑞有全新的增长引擎带动公司整体业绩的增长。

02

阔佬要靠四大癌症翻身,将推出八大重磅产品

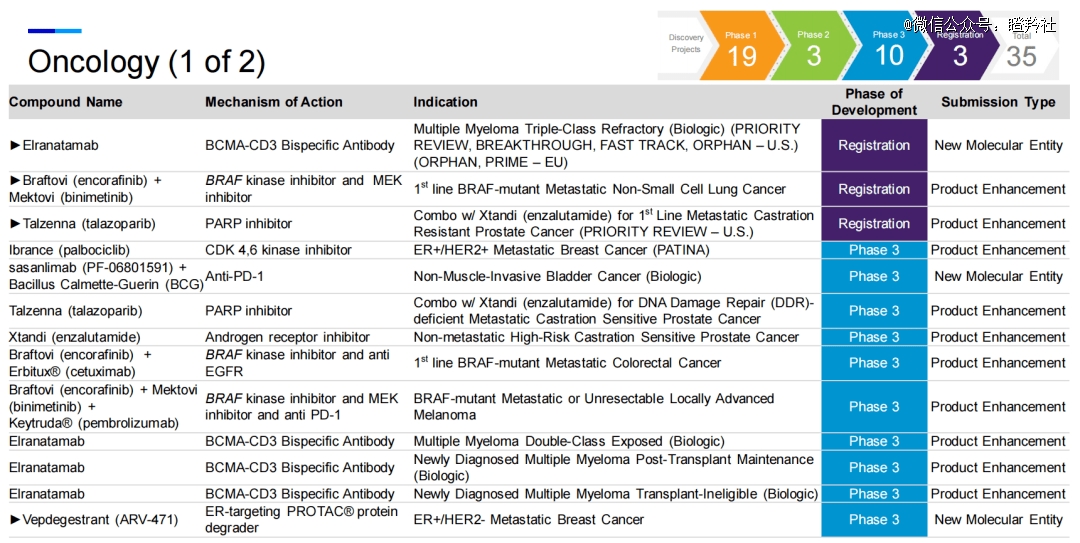

针对肿瘤学板块,在研发日上辉瑞划了两个核心重点:

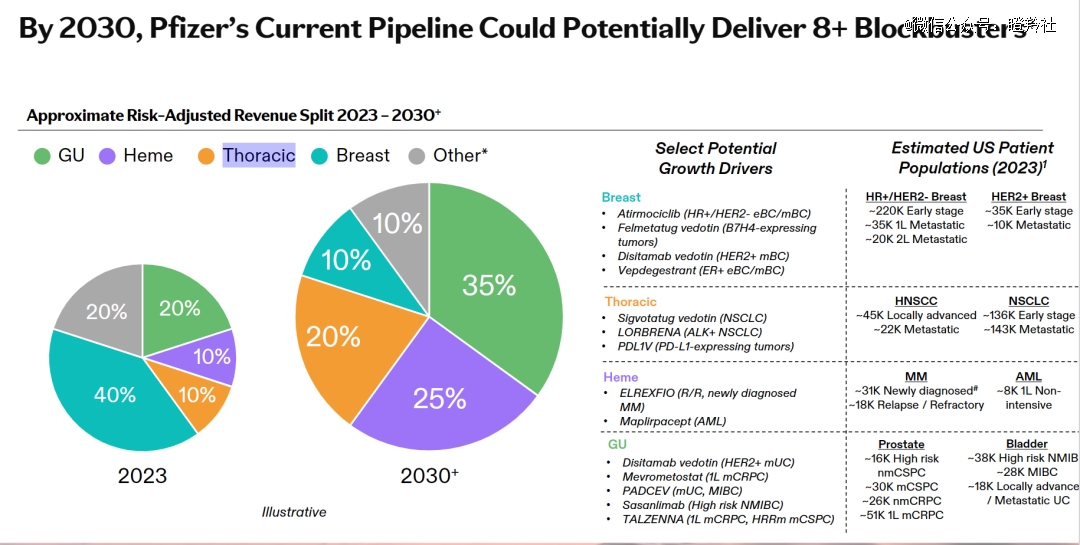

1)2030年ADC和双抗将占其肿瘤学收入的65%左右(2023年约占6%),同时小分子药物组合收入占比将从2022年的94%降至2030年的35%;

2)未来,公司将专注四种主要的癌症类型(生殖泌尿肿瘤、胸部肿瘤、血液瘤、乳腺肿瘤),并预计到2030年将推出8大重磅炸弹;

前者并不难理解,2023年ADC和双抗这两种新型分子市场已分别达到104亿美元和88亿美元,多品种商业化大卖已成燎原之势。另外,据《通胀削减法案》(IRA)的规定,生物制剂在获得批准后的13年内免于价格谈判,而小分子的宽限期仅为9年,有着更长的保护期。

后者而言,市场其实都比较好奇这8大重磅炸弹是哪些品种,但从辉瑞的PPT中若隐若现的看到了公司对于哪些领域和分子更有信心。

可以看到,辉瑞将2030+年后的公司肿瘤板块收入不同适应症进行了一个分配,先后顺序分别为:泌尿生殖(35%)、血液(25%)、胸部(20%)、乳腺(10%)。

首先可以肯定的重磅炸弹是Nectin-4 ADC(Padcev),目前其与PD-1联用治疗晚期尿路上皮癌已获得FDA批准,下一步Padcev将向肌肉浸润性膀胱癌(MIBC)一线治疗发起挑战。

非小细胞癌领域是诞生重磅炸弹的温床,ALK抑制剂仅中国潜在的市场就有50亿,全球市场更是超过30亿美元(仅阿来替尼贡献超过15亿美元),辉瑞新一代ALK抑制剂劳拉替尼在覆盖不同突变、控制肿瘤脑转移、有效性数据上都展现出了当前同类*ALK抑制剂的潜质。

血液瘤中的多发性骨髓瘤向来是兵家必争之地,辉瑞的BCMA/CD3双抗Elrexfio已经获得了FDA的批准。该药物对于后线晚期复发多发性骨髓瘤的患者具有优异的效果:二期数据显示其面对四线后的患者,能缩小61%患者的多发性骨髓瘤癌细胞,同时对当中的70%以上的患者在15个月后仍有效。有机构预计,Elrexfio将成为最畅销的治疗血液瘤的双抗之一,预计2027年销售额为6.65亿美元。(当然,还有已经商业化的Adcetris,销售额已达16.5亿美元)

乳腺癌方面,尽管辉瑞的Seagen引进了荣昌生物的HER2 ADC,但其在该癌种上的疗效优势并不明显,除此之外,辉瑞还有一款CDK4抑制剂Atirmociclib处于临床三期(专利悬崖陡峭),并且引入的ER PROTAC同样有望成为黑马。

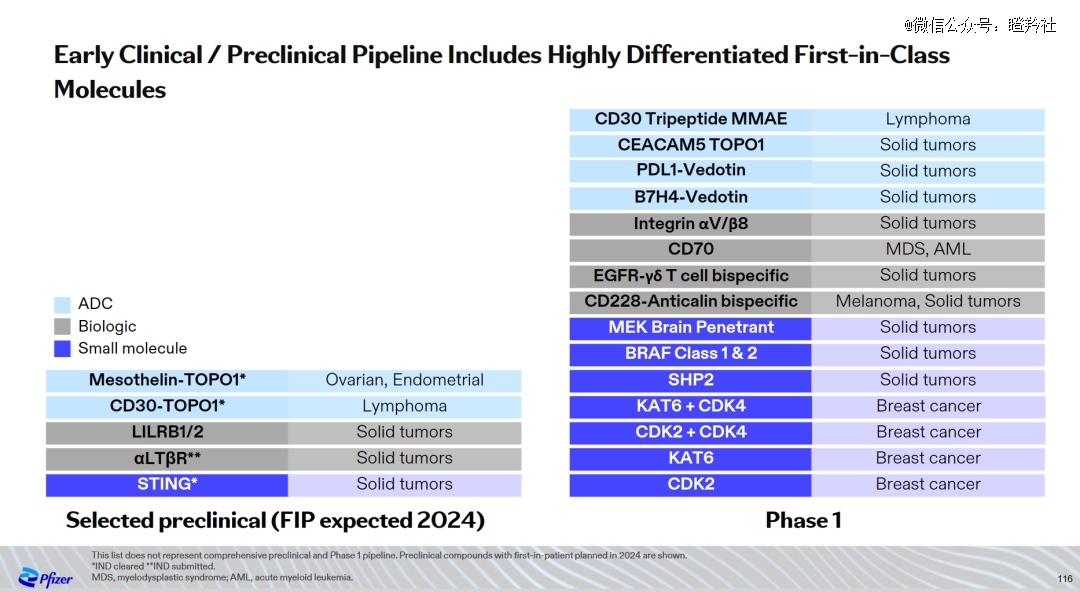

综上分析了辉瑞的四大癌症领域潜在重磅炸弹的可能性,大致能够笃定公司所指的8个重磅炸弹当中,有更多的在ADC或双抗早期管线,例如高层在会上重点提到的PD-L1 ADC。

03

来自辉瑞的启示

深入辉瑞最新的肿瘤管线汇报后,似乎有点突然理解海外投资者迟迟不抄底辉瑞的原因。

一方面,有过吉利德大价钱并购Immunomedics回报预期并不高的前车之鉴,辉瑞用大量赚来的疫情红利溢价并购Seagen,而不是谨慎分散四处出击,市场还有一定的疑虑。

尽管Seagen并购来之后,对辉瑞肿瘤管线有着较大的补充,但Seagen现有4款已商业化管线部分(Adcetris、Padcev、Tivdak、Tukysa)能否兑现应有价值还处于不确定之中。

另外,相比2023年中的辉瑞肿瘤管线图,目前更多补充了早期管线资产,还要考虑到Seagen部分管线资产和辉瑞本身的冲突,及部分早期资产的不确定性,这可能也是部分市场投资者认为辉瑞的肿瘤研发日缺乏新鲜感的核心。

不过,通过辉瑞的转型战略和对不同癌症领域的加码,至少给国内的创新药投资者指明了一些关键词和MNC青睐的出海方向,新型药物领域重点关注ADC、双抗以及蛋白降解,主要关注的癌症方向依旧是大癌种,包括美国男性(前列腺、膀胱爱)、女性高发癌症(乳腺癌)、常见的大癌种(非小细胞肺癌、血液瘤大癌种)等。

结语:人生的痛苦又或者凄惨,大多来自“求而不得”,而令投资者崇敬的MNC也一样。辉瑞市值的下坠,相信在未来的某个时间内,总会有解决方案。

103903/06

103903/06