最近,有消息传出英伟达正在建立一个新的业务部门,这个部门专注为云计算公司和其他公司设计定制芯片(ASIC)。

这个新的部门将由半导体资深人士Dina McKinney领导。McKinney曾担任负责 AMD CPU 设计和Marvell基础设施处理器的副总裁,他将负责监督为云计算、5G 电信、游戏、汽车等领域构建定制芯片的团队。

那么,英伟达为什么要下场定制芯片(ASIC芯片),英伟达下场后能够在ASIC市场中称王称霸吗?

01

为什么英伟达选择ASIC?

英伟达选择ASIC的原因,其实从其新部门面向客户中可以窥见一二。新部门面向的主要是云计算公司,这和英伟达目前在主要的北美CSP(云计算供应商)企业重叠,包括Google Cloud、AWS、Microsoft Azure和meta等企业。

这些企业都已经开始进行自家芯片的开发,例如Google的TPU和微软的AI加速器Maia及专为Azure设计的CPU “Cobalt”。

因此英伟达进军ASIC的原因有二:*,占领新的市场。第二,保护自己免受替代。

先来看占领新的市场。数据中心定制芯片的蛋糕并不小,据研究公司650 Group估计,数据中心定制芯片市场今年将增长至100亿美元,到2025年将翻一番。

Needham分析师Charles Shi表示,2023年更广泛的定制芯片市场价值约为300亿美元,约占全球芯片年销售额的5%。

数据中心的定制芯片的市场中有两大巨头:博通和Marvell。在高端ASIC市场,博通以35%的市占率,稳坐龙头宝座,Marvel以12%的市占率居次。博通和Marvell其实都认为随着数据中心处理器变的多样,会让定制芯片的模式重新焕发生机。

原因在于,AI时代中,ASIC芯片也能撑起一片天。

这就谈回了一个老问题:ASIC、GPU,谁是最合适的AI芯片?其实这两类芯片有各自的特点,但在满足算力需求上是相互竞争的。简单来说,GPU有先发优势,技术发展时间长,使用成本较低,但是功耗高。ASIC面向特定用户需求设计的定制芯片,在吞吐量、功耗、算力水平等方面都有优势。

在20世纪90年代时,很多大型企业都渴望设计和提供针对特定应用的定制ASIC设备,同时提供更好的性能。Sony、Toshiba和IBM最初设计的用于Sony Playstation 3的Cell Processor就是一个例子。不过,由于ASIC的成本高,随着为特定产品设计ASIC变得越来越难以合理规模,ASIC的岁月似乎过去。

ASIC和GPU的分歧就在这:成本。

因为从性能来看,针对特定场景或应用所设计的ASIC芯片,会比英伟达所卖的通用GPU更有优势。以前一直使用GPU,也带火了英伟达等厂商的业绩和股价,但后来大家发现,随着机器学习、边缘计算发展,算法更加成熟和稳定,自己完全有足够的计算需求去分摊ASIC的成本。

尤其ChatGPT爆火以后,英伟达GPU产品掉队,很多企业都是靠着服务器CPU+ASIC的形式,来满足用户对于AI训练和推理的算力需求。

这就展示出ASIC在AI时代的作用。Marvell的计算与定制集团技术副总裁Mark Kuemerle观察到:“关于这些数据中心客户的有趣事实是,如果他们的系统中出现轻微的瓶颈点,问题会被放大1000倍甚至更多(因为它们部署在超大规模中)。”这样的瓶颈点可能导致NIC卡住。现成的机器学习设备可能无法匹配工作负载或满足灵活性或可编程性的需求。

Kuemerle说:“这些超大规模数据中心真的必须将一切精确调整到他们的工作负载。那么,他们投资建设定制芯片*是值得的。”

ASIC早已成为GPU面临的强大竞争者。

虽说各大厂商购买英伟达GPU,花钱如流水,既然都是流水,为什么不定制更适合自家应用场景的芯片呢?要定制就要花钱,英伟达同样想把大厂定制芯片的钱,纳入自己的钱包。

再来看“免受替代”是怎么回事。目前,谷歌、亚马逊、特斯拉和meta都推出了ASIC芯片。

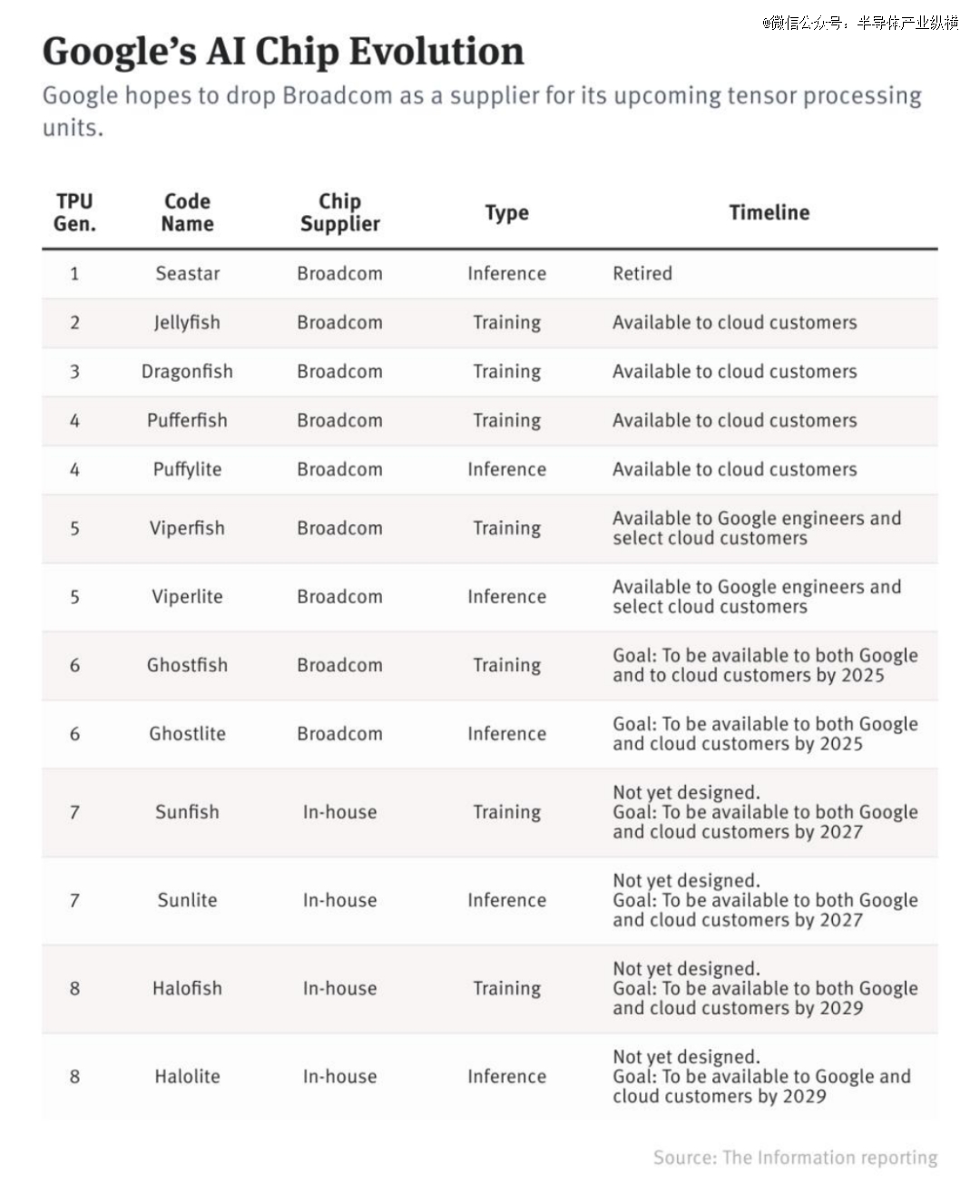

谷歌2015年发布*ASIC芯片TPU v1,去年已经迭代到了v5。根据官方提供的数据,每个 TPU v5p pod 在三维环形拓扑结构中,通过最高带宽的芯片间互联(ICI),以 4,800 Gbps/chip 的速度将 8,960 个芯片组合在一起,与 TPU v4 相比,TPU v5p 的 FLOPS 和高带宽内存(HBM)分别提高了 2 倍和 3 倍。

谷歌使用TPU v5p垒起一道抵御英伟达GPU的高墙。

对于谷歌来说,要钱有钱,要技术有技术,要应用场景有应用场景,可以说是各大科技巨头中在自研AI芯片这条路上走得最远的,其他厂商目前还在源源不断地给英伟达账户打钱,但谷歌却早已做好了两手准备。

微软则也是打响了“逃离英伟达”的信号枪。最新的消息,微软正在开发一款新的网卡,可以提高其Maia AI 服务器芯片的性能,并有可能减少该公司对芯片设计商Nvidia的依赖。

有知情人士表示,微软首席执行官萨蒂亚·纳德拉(Satya Nadella ) 已任命网络设备开发商瞻博网络 (Juniper Networks) 联合创始人普拉迪普·辛杜 (Pradeep Sindhu) 来领导网卡工作。

看来出于成本和自主率考虑,大厂还是更愿意使用自家的ASIC。买英伟达的GPU不但价格高昂,并且受制于人。不过,使用自家芯片多一些,那就用英伟达GPU少一些。

02

英伟达能称霸吗?

谷歌推出自家ASIC的背后,与博通有很大关系。去年说到最红火的企业是英伟达,而背后还有一个卖铲人也在闷声发财——博通。目前博通的市值已经达到了5741.98亿美元,已经超过了台积电的市值。

其实从收入来看,博通是全球第二大人工智能芯片公司,仅次于英伟达。博通加速器的销售额往往高达数十亿美元。

谷歌与博通合作,负责谷歌TPU的物理设计,本质上是基于谷歌的设计图纸开发芯片。此外,博通还负责监督台积电的芯片代工业务。自谷歌和博通开始合作以来,谷歌每两年左右发布新一代TPU。知情人士称,谷歌和博通把每一代TPU的性价比提高了至少50%。

博通与各大巨头公司合作定制芯片。不但参与了谷歌每一代TPU处理器的设计,还与meta、苹果等公司达成合作,共同设计生产芯片。

研究机构SemiAnalysis创始人表示,博通定制芯片业务规模达100亿美元,美满电子规模达20亿美元,英伟达的参与确实是一个威胁。

英伟达能否称霸ASIC市场关键也是看两点能力:设计和议价能力。

先来看设计能力。作为定制芯片,芯片设计的好坏肯定直接会影响到CSP大厂数据中心的运行能力,以及成本高低。对于大厂来说,只要能够提供强大的性能,即使芯片的价格偏高,也会愿意买单。

我们先来看看一台AI服务器究竟需要哪些芯片?如果拆开一台AI服务器内部,以HGX H100 8-GPU为例,8 块 H100 GPU在全新的 FP8 精度下 AI 性能比上一代高 6 倍,可提供 900GB/s 的带宽,该服务器内部包含NVlink、PCIe和QPI等主板总线。GPU之间的互联通过NVSwitch 芯片来实现,CPU与GPU之间的互联则通过PCIe 5.0总线实现。

英伟达自家的高速传输NV link、开发者软件CUDA和Omniverse等软件套件,这些带了极大优势。

但是PCle Switch也很重要,而这个领域是博通的天下。全球PCle Switch三大供应商,博通、微芯、祥硕科技三家,共占有全球约58%的份额。博通作为PCI Express交换领域的*,出货量超过10 亿个。

前文我们提到博通参与了很多公司的定制芯片,为什么各大公司都看中博通呢?不仅仅是芯片设计的能力,博通有自己的“护城河”芯片间的通信。

博通是SerDes(串行器/解串器)的通信技术无可争议的垄断巨头。SerDes接口通过在传输之前将低速并行数据转换为高速串行数据,然后在接收端转换回并行数据,目的在于允许数据从一个TPU高速移动到另一个TPU,提升信号传输效率。在全球50GB/S的SerDes市场中,博通占据了76%的市场份额。

这么来看,英伟达、博通在芯片设计方面,都有自己的“护城河”。

从芯片议价能力来说,英伟达在晶圆的采购量上要比博通、迈威尔大得多。在这样的状况下,议价能力也相对较高。沿用此逻辑来看,即使CSP厂拥有强大的IC设计团队,也不见得可取得*价格。

如果CSP能与台积电签订具价格竞争力的长约,有机会在价格上获得优势,打破英伟达的垄断局面。

03

结语

总的来说,由于仍有许多存在于云端大厂外的语言模型,因此通用型GPU仍有生存空间。

目前英伟达是否会成立ASIC部门还未确认。一名IC设计代工管理层透露,英伟达一直都有在看ASIC市场,曾经找上门希望能外包部分ASIC方案。换句话说,当时的英伟达即使正生产通用型芯片,仍一面通过外包的方式,吃下ASIC市场。

如今,ASIC的市场需求日益壮大,作为AI霸主英伟达自然不会视而不见,加上还拥有如高速传输NV link、开发者软件CUDA等技术优势。目前ASIC竞争对手如博通(Broadcom)、Marvell亦多有布局,博通执行长更在传出加入meta董事会,英伟达的新策略是否冲击市场,值得持续关注。

75402/26

75402/26