这一幕终于来临。

今日(9月13日)上午9时,港股上市公司欧舒丹宣布正式停止买卖股份,直至撤回全部股份上市地位为止。这意味着,酝酿私有化已久的欧舒丹退市,结束在港交所14年的上市之旅。

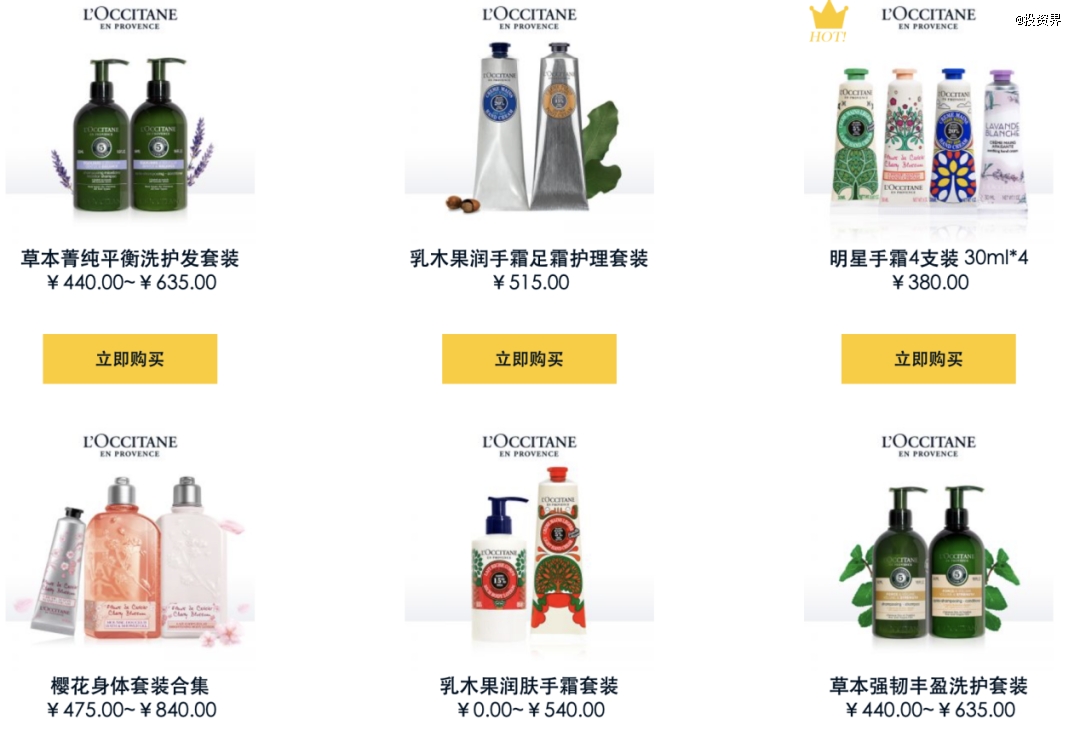

大家也对欧舒丹并不陌生。这个来自法国的高端个护品牌,曾被称作“护手霜中的爱马仕”,俘获了大批中国中产消费者。只是如今,欧舒丹在中国市场辉煌不复从前,愈发落寞。

低谷之际,欧舒丹选择私有化。或许一个重生的故事就此开始。

欧舒丹告别

黑石联手高盛出资

酝酿已久。

早在去年7月,欧舒丹私有化的消息不胫而走,随后收到其控股股东L'Occitane Group S.A.的通知,不排除以26港元/股的潜在价格进行全面收购的可能,只不过,很快这项交易被终止了。

直至2024年,PE巨头现身。今年2月,黑石集团被爆正在考虑收购欧舒丹,两个月后,欧舒丹短暂停牌,以待发布一则“根据公司收购及合并守则并购成本公司内幕消息”的公告,直到4月29日,正式确认私有化方案——

欧舒丹集团主席赖诺尔德·盖格尔提出,以每股34港元收购尚未持有的欧舒丹股份,交易估值约为60亿欧元(约470亿港元)。此次私有化,要约人之唯一董事也是赖诺尔德·盖格尔本人。

根据黑石集团官网中披露的公告,黑石战术机会(Blackstone Tactical Opportunities)基金和高盛另类投资为欧舒丹私有化提供了15.51亿欧元(约122亿人民币)的承诺资金支持。

今年7月,欧舒丹发布公告,3.71亿股邀约股份获有效接纳,也就是说大部分股东对私有化没有异议。最终,欧舒丹同意私有化,根据《强制收购通知》,所有剩余股份将于2024年10月15日被强制收购及转让予要约人。

这是一场溢价收购。今年4月停牌前,欧舒丹股价收于29.5港元,再相比于去年26港元的潜在价格,最终34港元的收购价高出了不少。直至退市前最后一个交易日,欧舒丹总市值约497亿港元(约450亿人民币)。

而在私有化前,业绩动荡的欧舒丹进行了一场“瘦身”。4月,欧舒丹卖掉子品牌Grown Alchemist——这是两年前刚刚买来的护肤品牌,进入中国市场还不足一年,销量惨淡;同月,欧舒丹正式换帅,曾在LVMH工作15年的新任CEO Laurent Marteau走马上任。

退市前,欧舒丹发布最后一份财报——2024财年(2023年4月1日至2024年3月31日),欧舒丹集团实现营收25.42亿欧元(约200亿人民币),营业利润相比2023财年则减少了2.5%,为2.33亿欧元(约18亿人民币)。此外,中国市场占比再度下跌,为12.9%。

或许正是下滑的业绩和低水平的股价,为私有化提供了契机——欧舒丹的股价在2022年达到峰值,之后开始回落。

一代美妆巨头走下神坛

欧舒丹的品牌故事可以追溯到48年前。

创始人奥利维埃·博桑(Olivier Baussan)出生于普罗旺斯,在他的家乡,农民们多有从植物提取成份的传统,Olivier对此耳濡目染。1976年,23岁的Olivier买了一台蒸馏机,从当地的野生迷迭香中提炼精油在露天市场中摆卖,颇受欢迎。

后来,Olivier又收购了一家停业的肥皂厂,用传统方法制作植物基底肥皂,并于1981年开设了首家欧舒丹工厂及精品店,试图把南法的自然纯净带给用户。此后,Olivier一直做着身体护理这门“小生意”。

上世纪九十年代初,想要扩充规模的Olivier为了获得资金,将公司的大部分股权出售给一家投资公司,他也因此失去经营管理权。

转折点出现在1994年。一位名为赖诺尔德·盖格尔(Reinold Geiger)的奥地利商人大手笔买下欧舒丹33%的股份,又通过一系列增资成为大股东,担任公司主席。盖格尔邀请Olivier重返欧舒丹任创作总监,领导产品研发,并正式为公司更名“L'Occitane en Provence”。也是在这一年,欧舒丹经典的乳木果护手霜正式问世,Geiger又调整了公司的市场策略,开始进军国际市场。

此后,通过收购和研发,欧舒丹从一个单一品牌发展为多品牌集团,例如收购法国护肤品牌Melvita、韩国草本护肤品牌艾博妍Erborian、美国个性化美妆品牌LimeLife、英国高端护肤和健康品牌Elemis等等。截至目前,欧舒丹旗下共有9个品牌,覆盖身体护理、护肤、彩妆等多个品类。

进入中国市场是在2005年。那一年,欧舒丹在上海设立中国第一家专卖店,其在亚洲市场的重心也随之从日本转向了中国。

5年后,欧舒丹集团在香港联交所主板挂牌上市,成为首家在港上市的法国企业。这里需提及的是,法国品牌娇韵诗曾在2001年4月投资并持有欧舒丹超20%的股权,IPO后娇韵诗正式退出。

随着电商渠道的崛起,2014年欧舒丹正式入驻天猫商城,上线后仅用3天就卖出了线下门店一个月的销量。2021财年,中国市场首次成为欧舒丹全球第一大市场,贡献了17%的销量,2022财年中国市场销售占比18.1%依旧居首。

在国内,欧舒丹一度是当之无愧的高端个护品牌龙头,尤其是经典系列护手霜在精致女性消费者中几乎人手一支,也被当作送礼佳选。但如今,欧舒丹在中产消费者中已经走下神坛,甚至很少被人提及。

在中国市场遇到了瓶颈,从财报中也能略窥一二。从2023财年起,中国市场降为欧舒丹集团的第二大市场,销售占比从18.4%下降为14%,进而又下降到12.9%。相反,美国成为欧舒丹销售的第一大市场,占据集团销售总额27.2%,而在去年,这一占比仅为14.1%。

为了应对在中国市场的下滑,欧舒丹把目光瞄准了下沉市场——

在2024财年中期业绩发布后的电话会议上,时任欧舒丹CEO表示,“集团将在中国三、四线城市开设10—15间全新门店。”无疑,这里的目标消费者人均可支配收入并不算低,在需求层面反而是在进行消费升级。

显然,欧舒丹意识到了仅靠中国一二线城市,难以撑起整体营收,于是开始有意抓住“县城贵妇”。

崭新一幕:

他们排队港股退市

今年以来,港股私有化一幕热闹。

3月,新秀丽(Samsonite)收到收购意向,称正在考虑包括私有化在内的可能性,但目前还不能确定该集团是否决定推进交易。据了解,凯雷集团、CVC Capital、KKR、贝恩资本等PE均表达有意收购新秀丽,此外,新秀丽的少数股东德弘资本(DCP)也在考虑组建财团参与竞购。

成立于1910年,新秀丽是一家美国的箱包品牌,2011年6月在香港交易所上市。截至9月12日收盘,新秀丽港股市值超250亿港元。而今年3月,新秀丽市值还一度达430亿港元,下跌颇多。

亚洲是新秀丽的最大市场,然而这家公司在港股的表现却持续低迷——这可能是选择进行私有化的最大诱因。不过最新消息是,新秀丽也有可能选择赴美双重上市。据悉,PE巨头们也在研究,如果能与新秀丽达成收购交易,或将选择以更高的估值在另一个交易市场重新上市。

港股上市公司李宁也不例外。此前有消息称,创始人李宁联络投资机构收购公司股票,进行私有化。据悉李宁邀请了TPG、PAG(太盟投资集团)、高瓴等加入此次私有化收购,不过,该交易细节尚未敲定。

一个值得关注的细节是,相关报道援引两位消息人士称,李宁选择将公司私有化,是因李宁本人认为公司的市值被低估了。甚至称,“私有化每股的收购价格将大幅度高于当前的股价。”

正如一位资产管理公司的负责人指出:“收购香港一家公司,并在其他地方重新上市,是获得更高估值的机会。”

其中的逻辑在于,在上市公司市值走低时进行私有化,通过管理赋能提升业绩表现,再择机重新上市获得更高的估值。在当前IPO退出受阻、一二级市场估值倒挂的大环境下,对于一些确定标的的私有化,其可能的回报或许会高于对一些初创企业的押注。

一位PE投资人表示,当涉及国际品牌公司,大家对于私有化交易的兴趣更加浓厚,不少投资人正寻找这样的机会。

这样一幕将继续热烈上演。

本文来源投资界,作者:杨继云,原文:https://news.pedaily.cn/202409/540046.shtml

144109/16

144109/16