光伏一直深陷产能过剩的泥潭中。

最近产能出清有了好信号,通威收购润阳。通威是硅料、电池双龙头,润阳光伏电池全球前五。这是本轮光伏寒冬中,头部企业首次对二线企业的兼并。

这次收购释放的信号是,二、三线企业压力倍增,头部企业很有机会以低价收购相对优质资产,行业内部兼并收购开始,产能出清加速。

那么光伏的反转来了吗?本文持有以下观点:

01、通威做了一笔豪赌。50亿是光伏历史上的*一笔并购,但润阳有95%是基于PERC的落后产能,未来有变成累赘的风险。通威赌的是通过润阳的海外工厂,补出海短板。

02、亏损扩大遇到现金流告急。按现在的亏损速度,很多公司账上现金储备不足以支撑到四季度。行业亏损扩大与现金流储备告急的矛盾,使光伏必须踩下刹车键。

03、行至底部但尚未反装。目前产能仍是需求的200%,产能调整不会一蹴而就。一是,光伏要保持一定开工率,当低于某个开工率时,成本更高,更易亏损。二是,光伏影响就业与税收,地方深度参与导致出清不畅。

1、通威的豪赌

通威做了一笔豪赌。

8月13日,通威股份发布公告,通威将以交易总金额不超过50亿元,取得润阳股份不低于51%的股权,交易完成后润阳股份将成为通威控股子公司。

通威贵为光伏一体化龙头,业务涵盖硅料、电池、组件。除了组件入局晚,处于二线梯队外,其它两块业务都是遥遥*的*梯队。润阳则是全球电池片出货量TOP5。

如何看待这笔兼并?

对润阳来说,它只剩下被兼并这一条路。润阳以前报送的招股书显示,截至去年一季度,总负债金额超过207亿,公司经营活动产生的现金流量净额为-11亿。

当下环境盈利无望,又迟迟融不到新资金,企业想要活下去,只能卖身。

对通威股份来说,则是一笔豪赌。

通威花了50亿,是光伏历史上的*一笔并购。但润阳曾一度谋求400亿市值,现在通威相当2.5折的价格买入,不过考虑到,这几年光伏股大多跌了7-8成,这个价格相对公允。

豪赌的地方在于润阳的资产质量,能给通威带来多大帮助?

按照新浪财经的说法,润阳基于PERC技术的太阳能电池片销售额占据销售总额的95%以上。在P转N都快进入尾声下,润阳的落后产能会不会变成通威的累赘?谁也说不好。

通威真正盯上的是,润阳的海外业务。

2023年,通威股份海外收入占比只有8%,和其它光伏龙头5成上下的海外收入占比有很大差距。

一个很重要的原因是,通威还没有在境外设立过光伏产品制造工厂,出口受关税的影响很大。润阳解决了这个问题。

润阳在拥在泰国、新加坡、美国、德国,分别布局了电池片和组件产能和销售基地,满足海外市场的溯源要求。润阳主要收入也来自海外,7月润阳表示,欧美占出货量的80%以上。

现在顶着买落后产能的压力,通威就是希望通威能快速切入欧美等高价值的海外市场。

通威的豪赌能不能成不好说,但对行业一定是利好。

2、产能加速出清的开始

通威擅长在周期底部出手。

上一轮光伏寒冬,通威就在光伏拐点刚起步的时候,豪掷8.7亿元拿下合肥赛维,填补了通威在电池片领域的空白。

那么,通威这次出手是光伏企业反转的开始吗?距离反转可能尚有距离,但大概率已经来到周期底部。

通常,当头部企业对二、三线企业兼并重组时,本身就意味着,二、三线企业压力倍增,经营难以为继,比如这次在不卖身就难以为继的润阳。此时,头部能以低价收资产,出清产能。

光伏企业的经营压力也从财报中得到印证。

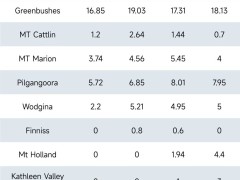

从披露半年报预报的主产业链企业来看,与一季度相比,二季度大多企业预期亏损加剧。即使是龙头隆基绿能,上半年预期亏损48亿-55亿元,比一季度多亏了0.84亿-7.84亿。

如果照这个速度亏损下去,即使是很多上市光伏企业的账上现金也不足以支撑它们度过今年。

以中利为例,公司预计上半年亏损2.06亿元-2.7亿元,而截止一季度,公司账上现金也才只有5.5亿,将亏损年化,中利的现金储备将会被耗尽。

龙头企业可能看似家底丰厚,但实际情况依然严峻。以业务资金储备最多的隆基绿能为例,目前隆基账上现金573亿,看似还能撑好几年。

但其实不然,现金储备大部分来源于上下游占款,隆基573亿现金中有404亿是给上下游的应付账款。

通常行业扩张期,上下游可以牺牲“垫资”,但行业下行期,上下游占款的债务风险也急剧上升。业内人士认为,行业没有一家企业有连续亏损四个季度的现金流家底。

在巨大的现金流压力下,可以看到像润阳等部分二、三线企业会在今年耗尽现金储备,结局是破产抑或被收购。

而龙头企业的现金也无法在支撑产能扩张,以硅片为例,大部分龙头企业的开工率已不足六成。

光伏终究是市场化逻辑,以前为了市占率,即使亏损也要上产能开卷,但现在行业亏损扩大与现金流储备告急的矛盾,使光伏必须要踩下刹车键。

总结起来,光伏底部已至,产能出清开始了。

3、行至底部,但尚未反转

最近光伏产业链价格已经企稳。

供给侧连续的环比产量下降,使光伏有了短期上升的势头。上海有色网的一组报价,多晶硅致密料等出现了上涨。硅片整体成交均价从6月份*的1.1元/片调整到1.2元/片。

但光伏板块反映平平,最近一个月光伏ETF维持横盘。

背后的逻辑是,虽然光伏已经到了底部,但距离反转还有段距离。

有行业人士表示,目前行业国内产能仍然接近全球需求的200%,去产能的路还很漫长。虽然,现在光伏企业的现金储备已经快扛不住亏损了,但想要一蹴而就把产能降到位也不现实。

从业内观点来看,这轮行业调整至少要持续到今年四季度,更悲观的情况下或许还要持续一年左右。

为什么产能不能一下子压下来?

一是,光伏的成本结构限制了企业大规模停产。

举个例子,硅料是化工行业,炉子不能停,成本是抛物线,左侧低于某个开工率时,成本更高,容易亏损,右侧高于开工率时,成本越低,越容易获利。

二是,光伏发展与政府业绩相捆绑,影响就业与税收,因此有地方政府深度参与不愿关停产能,也很大程度导致出清不畅。

由此,即使产能出清的方向已经确定,但种种限制下,光伏仍需要磨底,去缓慢实现行业供需平衡。

供给出清的缓慢,但需求侧的变化也要注意。

国内光伏已经度过P型电池向N型电池迭代带来市场空间增加的超高增长阶段。上半年,国内光伏装进量同比增长30%,虽仍处高位,但距离去年同期150%的增速有较大差距。

同时,老生常谈的海外出货风险已经反映到业绩上,欧美贸易壁垒加速下,Top10的海外出货占比已经由2022年上半年的65%降至今年的44%,连续三年呈现下滑趋势。

虽然光伏已经确定在底部,但供给侧出清缓慢,需求侧有黑天鹅,反转依然是长线故事。

299108/19

299108/19