钠离子电池产业化曙光来临,却遇上锂价大幅缩水,钠电何以分庭抗“锂”?

钠离子电池产业化再次迈出关键一步。

2023年尾,钠离子电池领域接连两日传来“上车”消息:

2023年12月27日,中科海钠宣布,公司与江淮钇为联合推出的钠电版花仙子电动车已于当日下线,预计2024年1月开始批量交付,这也是全球*钠离子电池量产车。

2023年12月28日,孚能科技与江铃集团新能源汽车合作推出的*钠离子电池纯电A00级车型,也正式下线。

过去两年中,全球锂资源的持续紧缺与价格高企,让钠离子电池作为一种锂电的替代选择,快速收割了一波市场热度。2023年更被业内称作“钠离子电池元年”,新兴的钠电企业频获融资,锂电企业、整车厂也都相继布局钠离子电池领域。

2023年2月,中科海钠与思皓新能源联合发布行业首台钠离子电池试验车;3月,雅迪发布搭载钠电池的两轮车;4月,宁德时代宣布,其钠离子电池将首发落地奇瑞车型。直到年底,钠离子电池终于实现量产装车。

不到一年时间,钠离子电池“上车”走完了试验、验证到首次量产的过程,可谓神速。

但危机也相伴而生,随着锂价自去年下半年起大幅下跌,明显削弱钠离子电池的成本优势,使其在刚步入产业化前夜时就遇上一盆冷水。当产业化曙光遇上成本之争,钠离子电池何以分庭抗“锂”?

风口上的钠离子电池

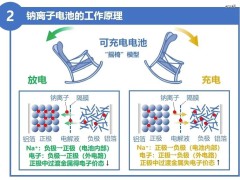

钠离子与与锂元素有着相似“出身”,属于同一主族元素,因此具备相似的物理化学性质,在电池工作中均表现出“摇椅式”的电化学充放电行为。

锂离子电池和钠离子电池的研发工作基本同时开始,均始于20世纪70年代。但当时受制于技术瓶颈以及性能差距,钠离子电池长期停留在实验室阶段,未能广泛应用。

自2021年开始,锂价一路飙升,陪跑三十年的钠离子电池终于走上台前,迎来爆发期。

从制造工艺角度看,钠离子电池可以与锂电池的生产设备、工艺兼容,锂电池厂商可以通过切换产线快速布局产能。在锂价持续攀升的态势下,钠离子电池成为锂电池在某些场景下的替代方案。

再者,相比于紧缺的锂矿资源,全球钠资源更加储量丰富。我国钠资源储量也明显占优势,约为占据全球储量的22%。再加上我国锂资源的对外依存度还非常高,出于不被“卡脖子”的战略考虑,发展钠电更是必要之举。

钠离子电池工作原理。

从电池性能本身来看,钠离子电池的安全稳定性是其突出优势。特别在高低温性能方面,钠离子电池的工作温度范围更广,可以在-40℃到80℃的温度区间正常工作,在-20℃的环境下容量保持率接近90%,优于锂电池。

同时,钠离子电池的内阻比锂离子电池高,在短路情况下瞬时发热量少,温升较低,热失控温度高于锂电池,更不易产生起火、爆炸等安全隐患。

2023年,钠离子电池利好消息不断。无论是传统锂电池厂商还是新兴锂电池厂商都相继加大布局,钠离子电池在研发和产业化进程中消息不断。

宁德时代、亿纬锂能、鹏辉能源、华洋股份、容百科技等电池厂商相继推公布钠离子电池以及电极材料规划,并表示将致力于钠电上下游的产业化。整车厂方面,比亚迪、江淮、江铃、奇瑞等国内车企,以及多家海外车企,也均表示将在乘用车市场导入钠离子电池。

据高工产研统计,目前钠离子电池产业链布局企业数量已超过100家。2023年至2025年,钠离子电池企业有效产能将分别达到19GWh、25GWh、60GWh。

但钠离子电池仍有核心短板,即能量密度。由于钠离子的半径比锂离子大,相同质量下的钠离子所蕴含能量相对较低,这使得钠离子电池的能量密度与锂电相比有先天劣势。这也决定了钠电的应用领域,必然会先锁定在“对能量密度要求较低”的场景中。

此次全球首批下线的两款钠离子电池车,也均定位为低续航的短途车型。

根据新闻资料,中科海钠与江淮钇为联合推出的钠电版花仙子电动车,车型续航里程为252公里。孚能科技与江铃集团推出的钠离子电池纯电A00级车型——江铃易至EV3(青春版),续航里程为251公里。

“钠离子电池技术成熟后,肯定会分食掉磷酸铁锂市场中的一部分蛋糕,例如微型电动车这部分,未来将是钠电的天下。” 真锂研究创始人、总裁墨柯向36碳表示。

在二轮车、三轮车领域,墨柯认为钠离子电池将会抢走铅酸电池的份额,因为在成本相当的情况下,钠电能量密度比铅酸电池更高,有望取代铅酸电池。

“钠电成熟的时候,基本上就是铅酸电池走到尽头的时候。”墨柯说。

另外,钠离子电池在储能领域也有用武之地。基于钠离子电池优异的低温效能、循环性能,未来在户用储能、工商业储能等对安全性要求高的场景下,钠离子电池也有望成为锂电的重要补充。

锂价暴跌之后,钠电未火先衰?

如果说钠离子电池的兴起,是乘了“锂价疯涨“的东风,那么如今锂价暴跌,也必然会削减钠离子电池的势头。

2023年,碳酸锂价格的全年跌幅超过80%,进而造成锂电池电芯成本急剧下滑,这一波动幅度放在整个大宗商品市场中都尚属罕见。

1月4日,根据上海钢联发布的数据,电池级碳酸锂的均价报10.1万元/吨。而去年此时,电池级碳酸锂的价格约在50万元/吨。产能过剩局面下,锂价下跌趋势还将延续,直到建立新的供需平衡。

跌跌不休的碳酸锂价格,无疑给刚火起来的钠离子电池带来一记暴击。

“如果碳酸锂价格达20万元/吨时,钠离子电池的边际成本可*24%左右;如果碳酸锂价格下探到10万元/吨时,钠离子电池的边际成本*12%左右;而如果碳酸锂价格回归到5万元/吨,钠离子电池仅*约5%的边际成本。” 浙江青钠董事长王子煊在2023年4月召开的高工钠电峰会上表示。

在锂价占据高位的前两年,钠离子电池作为缓解“锂价成本焦虑”的新技术,迅速成为“香饽饽”。但所谓“成也萧何,败也萧何”,当锂价快速下跌时,钠电的成本优势则不再明显。

“到了今年,明显感到钠离子电池的讨论热度降了些,主要是锂价跌得太狠了。”一位业内人士向36碳表示。

近两年的碳酸锂价格走势图。

图源:上海有色网

1月4日,六氟磷酸锂行业龙头多氟多就在互动平台表示,公司目前已完成钠离子电池研发体系的搭建,并建设了钠离子电池中试产线。目前碳酸锂大幅下跌导致钠离子电池的成本优势减弱,公司推迟了商业化生产的进度,但研发和降本仍在全力推进。

上海有色网钠电分析师黄梦丹预测,由于锂价大幅下跌,今年钠电企业的实际产量可能会比规划中少,市场预期会相对更谨慎。但从长期看,结合锂钠差异化竞争、宏观战略考虑等因素,钠离子电池仍有极大市场空间,量产趋势肯定是不会变的。

当前钠离子电池仍处于研发向产业化过渡的阶段。尽管钠电可以兼容使用锂电生产设备,但产业尚未形成健全的供应链。特别是电池材料体系,还尚未取得行业共识,各厂商在技术路径的选择中也是百家争鸣。

黄梦丹告诉36碳,目前钠离子电池还未形成稳定的工艺路线和原材料选择,正极材料以层状过渡金属氧化物、普鲁士蓝(白)类化合物、聚阴离子化合物三种主流路线,负极材料以硬碳为主。不同材料体系下,不同钠电企业的产品也会有性能差异。各家仍处于各自探索阶段,都在寻找一条*路线。

墨柯也认为,钠离子电池实现量产的主要突破点是在材料体系。特别是以硬碳为主的电池负极材料,钠电与锂电交集不多,基本都需要重新开发。

“钠电负极材料目前受到无主流碳源原料的限制。如今行业内较成熟的是采用生物质碳作为负极材料,例如秸秆、椰壳等。但若要大规模应用时,这些生物质原料的来源、成本都是需要解决的问题。”他说。

另外,能量密度低仍是钠电需要突破的难点。虽然钠离子电池可以优先攻下能量密度要求较低的场景。但对于任何电池技术来说,若要进一步扩大市场规模,提升能量密度肯定是必须要做的事。

当来自外部锂价的助推力明显减弱,未来将是考验钠电产品力的时刻。这也倒逼钠电玩家们加快内部的技术迭代与验证,以求在钠电市场格局形成前占得先机。

“未来两年仍是锂价的低价周期,钠离子电池基本不会取得成本优势。但就电池技术本身,这两年正是钠电的发展窗口期,也就是练‘内功’的阶段。企业需把握这两年时间把技术成熟度做上去,把成本降下来,同时还要做好市场验证工作。等到锂价走入下一个上升周期时,就是钠电腾飞之时。”墨柯说。

352501/28

352501/28