7月30日晚,默沙东公布了2024Q2业绩,公司销售额达161亿美元(超出高盛和Visible Alpha共识预期的157亿美元和159亿美元),每股收益为2.28美元(超过市场预期的2.18美元)。

默沙东旗下表现最亮眼的无疑是两款药物,K药(Keytruda)保持了强劲的增长,单季度收入高达达73亿美元,全年收入有望突破300亿美元;肺动脉高压新药Winrevair获批*季度便销售额7000万美元,大超市场预期。

但是,这份稳健的财报当日并没有给拥有“药王”的默沙东带来较好市场表现,反倒引发公司的股价大跌。

诱使“药王”遭到市场抛售大概率源自两个核心原因:

1)默沙东对2024年指引小幅上调:收入指引从此前的631-643亿美元调至634-644亿美元,调整后的区间中位值639亿美元低于大行的预期大约1-2%;每股收益指引从此前的8.53-8.65美元调整为7.94-8.04美元,调整后的区间中位值7.99美元低于市场预期,主要由于EyeBio收购费用及其他一次性事项导致;

2)HPV疫苗Gardasil在第二季度收入24.78亿美元,同比增长4%,远低于2024Q1同比17%的增长,公司解释是受发货情况影响使得中国区销售额出现同比下降。

但在昨晚结束的电话会议中,几乎有接近一半的分析师或提问者关注的问题均为Gardasil在国内销售下降以及未来前景,难道真的是因为中国市场的销售阻滞导致了“药王”在股价上的失利?

1、Gardasil在默沙东的地位

如果不是Keytruda和Gardasil,默沙东或许早已进入迟暮期。

2023年,默沙东全年实现营收601.15亿美元,同比增长1%,剔除新冠项目后同比增长9%。其中,Keytruda和Gardasil分别实现250.11亿美元、88.86亿美元收入,占总营收比重分别为41.6%、14.78%,而其余公司超过10亿美元的品种只有3款。

如果说Keytruda是默沙东业绩增长的主攻手,那么Gardasil无疑是*副攻手,为K药减轻压力。2021-2023年,Gardasil全球收入56.73亿美元、68.97亿美元、88.86亿美元,年复合增速高达25.15%。

如今Gardasil在2024H1销售47.27亿美元,同比只增长7%,远逊于过往年份的增速,这显然让默沙东保持稳健的业绩增长徒增了几分压力。

再粗略测算2023年Gardasil中国区的收入,智飞生物2023年代理产品贡献518.85亿元,假设HPV疫苗占其中95%,同时代理产品的毛利率为25.68%,可以粗略测算出智飞生物向默沙东的采购金额为366.33亿元(折合约50.66亿美元),中国市场对于Gardasil收入贡献,可想而知。

2023年,默沙东在中国区收入为67.1亿美元,占公司全球市场12.5%的份额,同比增长32%。而2024H1默沙东在中国区收入35.34亿美元,占据默沙东全球市场12.4%的份额。

2、默沙东管理层被满屏提问

尽管Gardasil在中国市场遭遇不顺,默沙东的管理层比较“轻描淡写”的先说了由于美国涨价、国际市场需求强劲对Gardasil销售有利,随后才说到因为中国市场发货时间影响,销售增长有所抵消。

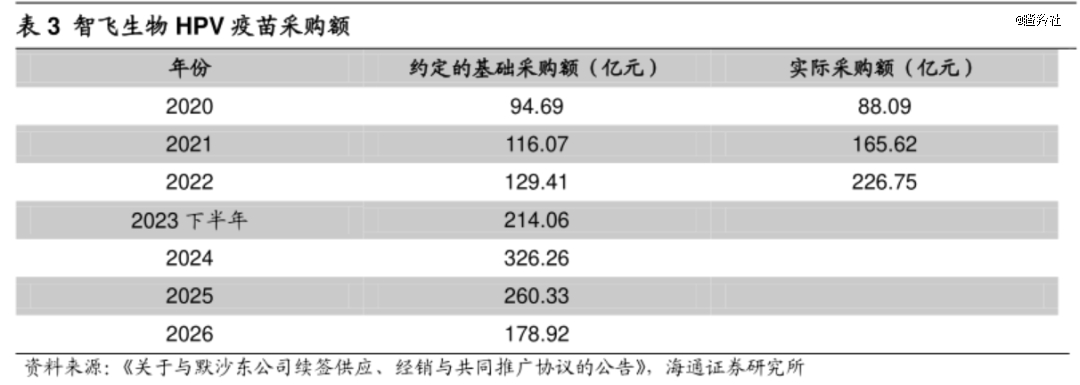

并且默沙东管理层提到,智飞生物今年二季度进入疫苗接种点的出货量大幅下降,导致智飞生物库存高于正常水平。如果接下来公司对智飞生物的发货量不增加,公司将会完不成约定的基础出货量。

我们汇总了海外分析师关于Gardasil一些核心方向:

1)具体中国市场占国际市场的比重,二季度下降的具体原因是什么?2)未来Gardasil的价格能否得到保障?

3)关注Gardasil未来的销售曲线,2024年后会不会有销售下降的时期出现?

4)2024年后与智飞生物合作约定的下降的基础采购额是否包含了男性适应症的预期?

默沙东管理层的回应如下:

1)比重大约60-70%,HPV疫苗销售下降是国内普遍现象,可能受到反腐影响,而非因公司自身原因;

2)默沙东已经考虑到明年可能会有潜在的一家对手参与市场竞争,这也是为什么与智飞的合同中2025年基础约定采购额会下降;

3)中国市场仍有机会,女性HPV疫苗接种渗透率会更全面,另外全球其他市场几个季度都实现了双位数增长;

4)现有签订合同约定采购量只是基于目前已经获准的适应症,新适应症如果带来增量意味着仍会合作确保合作伙伴带来足够的剂量。

结合公司交流和最新消息,为了抵御Gardasil潜在的业绩下降,默沙东的应对包括:

1)男性适应症上市提供的增量;

2)提供单针替代三针的方案,迎合部分中低收入国家的需求;

3)开发更新一代多价的HPV疫苗;

这样看来,如果Gardasil国内的销售额下降,似乎短期内能够弥补这部分市场份额的举措和其他地区的市场并不多,这可能也是昨夜默沙东股价反应如此剧烈的原因。

3、HPV疫苗的悲歌

Gardasil仍然作为中国*获批的九价HPV疫苗,目前的稀缺性无可置疑。而其2024H1在中国市场的困顿,并非是潜在竞争对手带来的,环境和政策是主要因素。

毕竟在万泰生物、沃森生物2价HPV卖的火热之时,亦未能撼动Gardasil的地位,只有国产HPV九价疫苗的上市,方能与其进行市场份额的争夺。

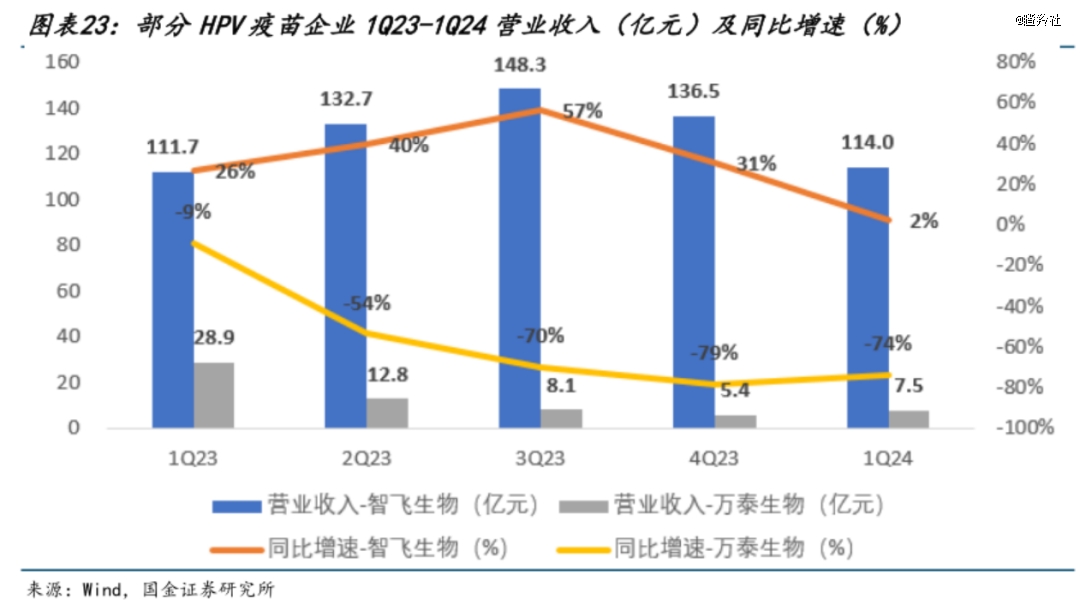

HPV疫苗板块的疲软,从2024Q1智飞生物和万泰生物的业绩上,可能就初见端倪,万泰生物可以解释是产品降价带来的影响,而智飞生物只录得个位数增幅,未免有些乏力。

Gardasil中国市场增长乏力的核心原因,很可能是批签发数量带来的。

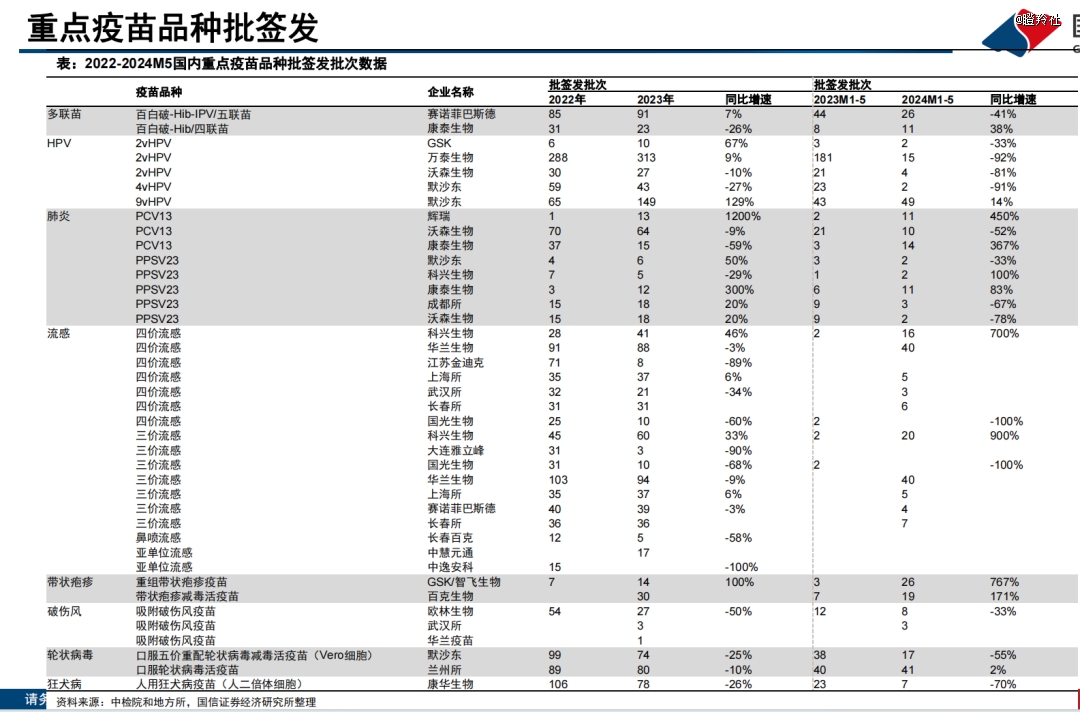

据美银美林数据,2024年上半年NMPA共批准97批HPV疫苗批签发,同比减少72.4%;其中,9价/4价/2价HPV疫苗批签发量分别为62/2/33批,2023年同期为65/26/261批。而从厂商角度,万泰/智飞(默沙东)/沃森/GSK的批签发量分别为25/64/6/2批,同比分别下降89.3%/29.7%/73.9%/50.0%。

而据艾昆纬样本销售数据,2024年前5个月HPV疫苗总销售额同比下滑19.5%,智飞(默沙东)/万泰/GSK/沃森的HPV疫苗销售额分别下降16.9%/39.7%/50.9%/94.1%,那么默沙东是否存在向智飞生物压货的可能性?

仅从市场份额方面,智飞生物(默沙东)的Gardasil仍以88.7%的占比稳居榜首。

如果下半年延续这样的批签发节奏,Gardasil在接下来两个季度的下滑几乎是不可避免的。

在中国,Gardasil最快的竞争对手应是万泰生物的九价HPV疫苗,其已经在2024年4月完成三期临床揭盲,后续有望较快实现上市申报,最快可能预计在明年底前获批。

当然,国内也有大量的的HPV疫苗管线正在进行研发,其中九价HPV管线进入三期的就不少于5款。中短期来看,即便是万泰生物的HPV九价疫苗上市,预计Gardasil九价产品仍然能保持一定的规模和保证价格体系,但如果国产有两家及以上,相信就难以为继了。

结语:中国市场的“背刺”,无疑加快了默沙东Gardasil进入成熟期,同时引起的连锁反应可能是公司股价的反转。或许,这将是加快默沙东并购或者BD步伐的一项重要催化。

302208/02

302208/02