6月12日,国内氮化镓功率半导体龙头英诺赛科向港交所递交了上市申请。

成立于2017年的英诺赛科定位IDM,具有全球首条8英寸硅基氮化镓晶圆量产线,功率氮化镓市占率*。多重明星光环加身的英诺赛科成为资本市场关注的焦点,就在今年初,英诺赛科才刚刚完成一笔6.5亿元的E轮融资,按此反推公司上市前估值约为235亿元。但与此同时,从IPO披露的信息来看,公司也承受着巨大的现金流压力、专利诉讼等一系列棘手的问题。

那么,英诺赛科究竟成色几何?其能否获得市场认可?

1、宁德时代为关键客户

第三代半导体,是指以碳化硅、氮化镓等为代表的新型半导体材料,具有耐热、耐高压、低损耗等特点。具体到氮化镓,其主要有功率半导体、射频半导体、光电半导体三大应用方向,其中功率半导体主要用于电能变换和电路控制,如变频、变压等,是进行电能处理的核心器件。

从核心产品来看,英诺赛科主要生产氮化镓分立器件/集成电路、氮化镓晶圆、氮化镓模组。氮化镓晶圆切割、封装后制成氮化镓分立器件,分立器件与驱动保护电路进行封装后制成氮化镓集成电路,氮化镓集成电路与无源器件(电感、电容)等进一步组装,则制成氮化镓模组。

2021—2023年,英诺赛科的营业收入分别为0.68亿元、1.36亿元和5.93亿元,根据英诺赛科招股说明书披露,按营收口径,英诺赛科2023年在氮化镓功率半导体的市场份额约为33.7%,前五大市场份额合计92.8%。按氮化镓分立器件数量折算,英诺赛科2023年以来累计出货量超5亿颗,市占率42.4%。

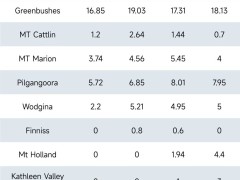

图:氮化镓功率半导体企业市场份额

资料来源:公司公告,36氪整理

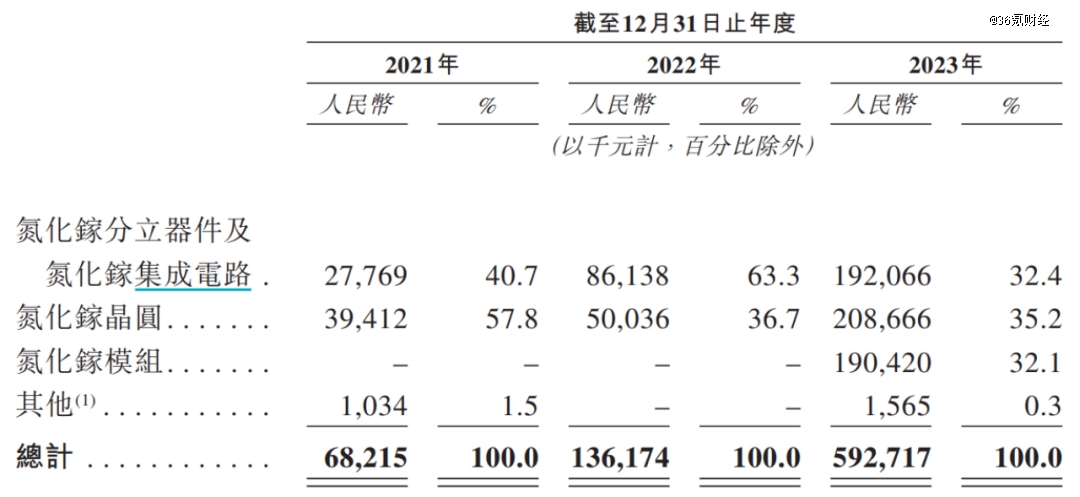

产品构成方面,2023年英诺赛科晶圆、分立器件+集成电路、模组的营业收入分别为2.09、1.92、1.90亿元,三个产品的营收分布比较均衡。值得注意的是,2022年及以前,英诺赛科并没有模组收入,2023年公司模组收入激增则是因为向宁德时代供货。

图:英诺赛科营收结构

资料来源:公司公告,36氪整理

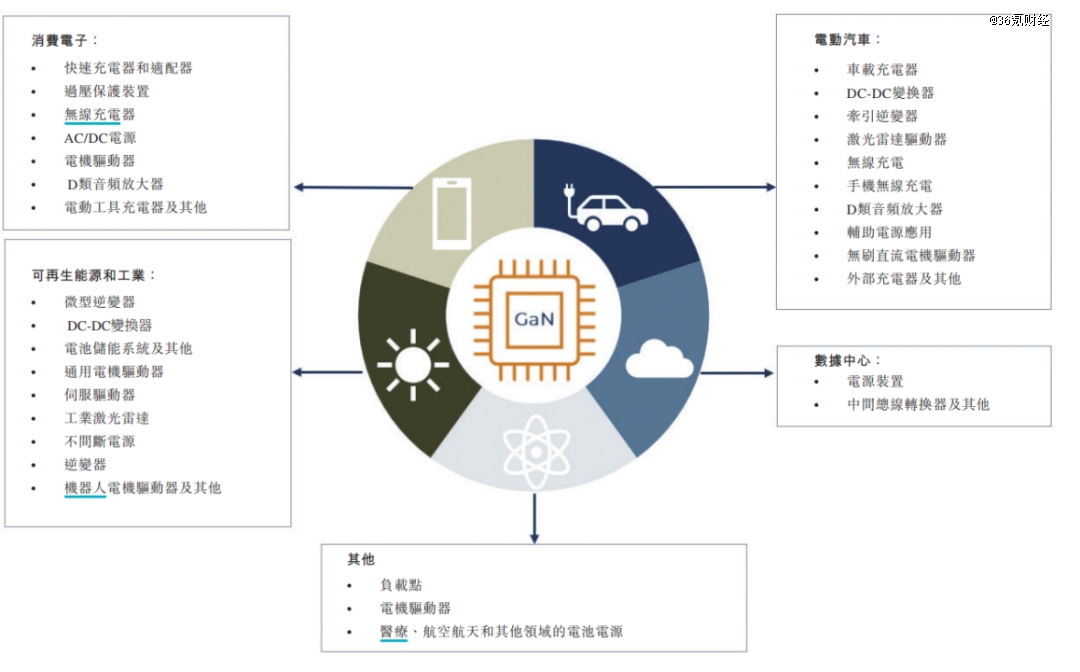

应用方向上,英诺赛科的产品主要应用在消费电子、能源及工业、汽车电子及数据中心三大领域。具体而言,消费电子领域主要为手机、电脑等充电器等,能源及工业领域主要为设备电源模组、微逆等,汽车电子领域主要为汽车电源系统、车载充电器、雷达系统,数据中心主要为供电装置等。

图:氮化镓功率半导体应用方向

资料来源:公司公告,36氪整理

从应用规模和成熟度来看,目前消费电子仍然是核心的应用方向。弗若斯特沙利文测算,2023年全球氮化镓功率半导体市场累计17.6亿元,其中消费电子14.12亿元,占比超过80%。但是,从招股说明书来看,2023年英诺赛科的*大客户却是锂电龙头宁德时代。

2023年,英诺赛科从宁德时代获得的营业收入为1.9亿元,占总营收比例超30%,其向宁德时代销售的主要产品,即为用于锂电池化成分容设备的电源模组。值得关注的是,宁德时代创始人曾毓群在英诺赛科2021年的C轮融资中以个人名义向英诺赛科投资2亿元,2023年曾毓群将股权转让给配偶洪华灿。因此,这可能也是英诺赛科氮化镓产品能够获得宁德时代青睐的原因之一。

不过,英诺赛科来自宁德时代营收的可持续性依然有待考量。一个明显的信号是,近年来宁德时代的资本开支明显放缓,2023/2024Q1宁德时代的资本开支同比分别下降30%/32%,后续公司对英诺赛科的采购可能无法维持高速增长。因此,英诺赛科未来还是要依靠其在消费电子、汽车等领域的内生动力以保持业绩增速。

2、告急的现金流

2021—2023年,英诺赛科的营业收入分别为0.68亿元、1.36亿元和5.93亿元,从营收变化很明显可以看出,英诺赛科所处的氮化镓赛道正处于导入期。

产品导入期往往具备营收高增长、产能利用率偏低、营销成本高、利润率低等特征,前期需要承担巨大的资本及经营开支压力,英诺赛科也不例外。2021—2023年,英诺赛科的经调整净亏损分别为10.81亿元、12.77亿元和10.16亿元,亏损额甚至远远超过了营收。

成本端,英诺赛科的亏损主要来自两方面的原因,一是IDM模式下公司需要预先投入大量资金建设产线,而行业前期产能利用率不足,规模效应不足导致单位制造费用高昂;二是公司为抢占市场份额,存在低价抢量的情况,导致收入无法覆盖成本。

在产能利用率方面,2023年我国工业企业的平均产能利用率约为75%左右,而2021—2023年英诺赛科的产能利用率分别为72.3%、69.8%和71.8%,偏低的产能利用率给英诺赛科带来了成本压力。

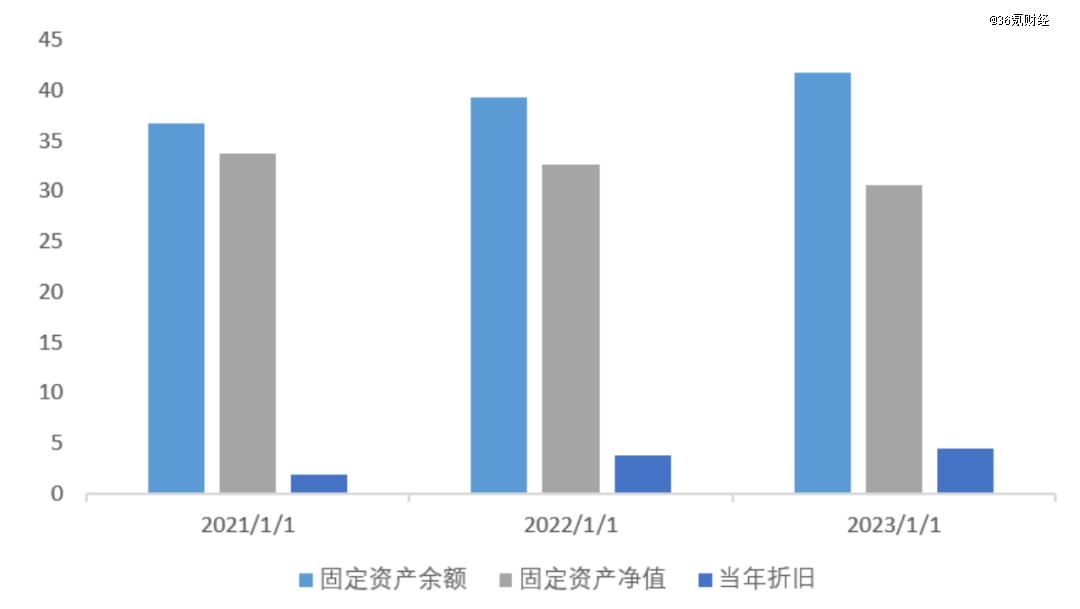

根据英诺赛科招股说明书披露,2021年底,公司的固定资产账面价值就已经达到33.71亿,在随后的2022和2023年,英诺赛科继续投入约8亿元资本开支,2023年底公司固定资产金额依然达到30.61亿元。仅就折旧一项,英诺赛科2021—2023年的金额分别达到1.84、3.82、4.45亿元。

图:英诺赛科固定资产情况

资料来源:公司公告,36氪整理

另一方面,为抢占市场份额,定价偏低也是英诺赛科收入无法覆盖成本的核心原因之一。此前提到,英诺赛科2023年在氮化镓功率半导体的收入市场份额约为33.7%,销量市场份额则为42.4%,两者之间的差异说明英诺赛科产品存在定价偏低的情况,按晶粒折算,英诺赛科氮化镓晶粒单颗售价约1.2元左右。

那么,为何氮化镓功率半导体拥有众多优势,但下游售价却不够强势?

核心在于过去几年消费电子市场疲软,而氮化镓充电器价格偏高又非刚需。氮化镓充电器的需求源自消费电子厂商对快充的推广,氮化镓可有效降低快充充电器的体积,便于出行携带。从充电器产品售价来看,以绿联65W快充充电器为例,非氮化镓充电器的价格区间就已经在60-80元左右,而氮化镓充电器价格区间按芯片区分更是达到80-180元。

不难发现,快充充电器本身售价已经偏高,而氮化镓充电器还要在此基础上进一步加价。在性价比消费趋势下,氮化镓功率充电器生产商、氮化镓半导体供应商均难以加价向下游转移成本压力,因此就产生英诺赛科产品定价偏低的情况。

再看费用端,作为IDM模式下的半导体企业,英诺赛科需要投入大量的研发资源同时支撑氮化镓的产品开发,以及生产工艺的提高。从英诺赛科自身的研发投入情况来看,2021/2022/2023年,英诺赛科研发开支分别为6.62/5.81/3.49亿元,之所以呈下降态势,是由于公司研发费用中包含大量产能扩张相关的工程测试开支,2021/2022/2023年工程测试开支分别为4.94/3.62/0.94亿元,与英诺赛科资本开支周期接近。

同时,重资产模式下庞大的资本开支又使得英诺赛科账面拥有近20亿长短期借款,对应着一笔不菲的利息费用。此外,氮化镓在各领域的应用处于初步导入阶段,提高市场认知又需要投入一定的销售费用。因此,高额的期间费用也对英诺赛科的亏损造成了比较大的影响。

综合来看,在高额的资本支出,持续亏损作用之下,2021/2022/2023年英诺赛科经营活动现金流出+资本支出分别为16.83/14.01/9.25亿元,英诺赛科历史股权融资+债权融资筹得的四十多亿资金被迅速消耗,2021年时公司货币资金+交易性金融资产累计超20亿元,但2023年底已不足4亿元。

如果英诺赛科在2024年的现金流出依然与2023保持一致,那么英诺赛科2023年底的账面资金已经无法再支撑英诺赛科继续运营,好在公司于2024年三月份获得一笔6.5亿元的融资,缓解了英诺赛科的燃眉之急,但考虑到英诺赛科的“烧钱”可能是持久战,这10亿元资金即便不考虑账面借款的偿还,按历史现金流情况推演也只能再撑一年。

在这种背景下,对英诺赛科而言,此次IPO绝非仅仅是一次锦上添花的操作,而是雪中送炭,本次IPO可能会成为英诺赛科能否继续留在牌桌的关键。

3、氮化镓大饼,市场能消化吗?

当下财务状况表现一般,为了获得资本市场认可,英诺赛科需要给出一个更有前景的未来。

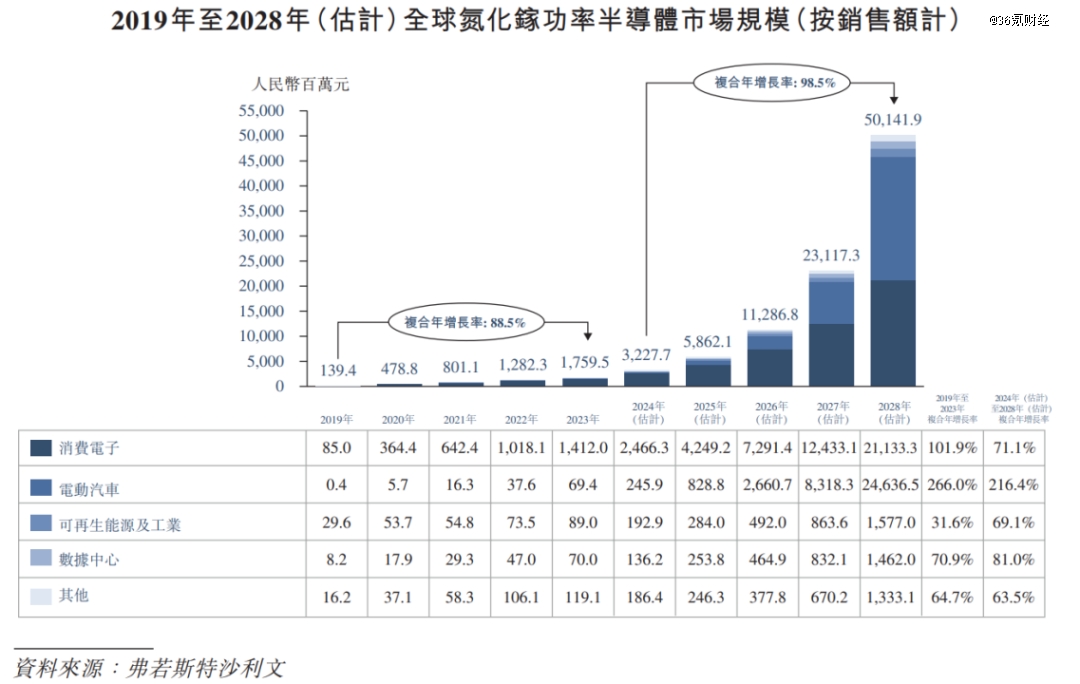

在招股说明书中,英诺赛科委托弗若斯特沙利文对氮化镓未来的市场空间进行了测算,其指出,氮化镓功率半导体的市场规模将会从2023年的17.6亿元增长27倍至2028年的501.42亿元,2023-2028的复合增长率达到95%,从市场渗透率的角度看,氮化镓在整个功率半导体行业中的渗透率将会从2023年的0.5%提升至2028年的10.1%。

具体来看,消费电子和电动汽车行业将会贡献主要的增量。其中消费电子市场将会从2023年的14.12亿元提升至211.33亿元,主要还是氮化镓充电器驱动,电动汽车则会从0.7亿元提升至246.36亿元。

图:氮化镓市场份额预测

资料来源:弗若斯特沙利文,36氪整理

那么,这个巨幅的增速水平靠谱吗?

先看其他机构的预测,Yole此前发布的一份报告显示,2028年全球氮化镓功率半导体的市场空间为20亿美元(约140亿人民币),其中消费领域的空间为13亿美元(约84亿人民币),汽车领域的空间为5亿美元。对比弗若斯特沙利文的预测,其认为2028年氮化镓市场空间为501亿人民币,消费电子211亿,汽车246亿。很明显的是,弗若斯特沙利文的预测数据要远高于Yole。

弗若斯特沙利文大概给出了市场空间的测算逻辑,就消费电子而言,其指出2023—2028年,消费电子累计销量将从26.92亿台提升至38.88亿台,如果按平均每台消费电子产品的氮化镓价值量来看,将会从约0.52元/台,提升至约5.43元/台,这相当于平均每个消费电子产品都将会配置一个高功率的氮化镓充电器。

再看汽车,弗若斯特沙利文预测全球新能源汽车销量将会从2023年的1400万辆提升至2028年的5050万辆,车用氮化镓规模将会从0.69亿元提升至246.37亿元。

而盖世汽车预测,新能源汽车功率半导体市场规模在2028年将会达到97亿美元,其中碳化硅相关器件规模将超54.8亿美元,氮化镓相关器件仅占很小部分。

值得关注的是,当前新能源汽车中使用的第三代半导体主要为能承受更高压的碳化硅。英飞凌指出,氮化镓晶体管的极小寄生参数,极快开关速度使其特别适合高频应用。碳化硅MOSFET的易驱动,高可靠等特性使其适合于高性能开关电源中。因此,在汽车电池系统电压不断提升的背景下,碳化硅在高压场景整体拥有较大优势,氮化镓则适用于车载充电器、汽车激光雷达驱动器等中低压场景。

图:氮化镓市场份额预测

资料来源:弗若斯特沙利文,36氪整理

整体来看,弗若斯特沙利文对氮化镓功率半导体市场规模的预测,要比当下其他机构的预测高不少,此外,即便这份预测报告的预测是正确的,为了应对氮化镓功率半导体市场未来5年超20倍的大爆发,当下产能利用率已经达到70%的英诺赛科依然需要投入大量的资本开支扩建产能以跟随市场环境的变化,而这又会是一个漫长的烧钱阶段。

在当下经营状况不讨喜、未来增长前景不明朗之下,英诺赛科的IPO本就充满荆棘,然而,在目前的关键节点,公司又陷入了专利诉讼。

根据工信部电子知识产权中心,今年3月德国芯片制造商英飞凌在加利福尼亚州北区联邦地区法院提起诉讼,指控英诺赛科侵犯了其一项氮化镓技术专利。去年5月,美国宜普电源转换公司也在加利福尼亚州中区联邦地区法院和美国国际贸易委员会提起了诉讼,指控英诺赛科侵犯了其四项氮化镓相关技术专利。

就诉讼的最新进展来看,与宜普电源的专利纠纷中,根据英诺赛科官方公众号,今年7月初美国国际贸易委员会初步判定英诺赛科其中一项专利存在侵权行为,终裁将会于2024年11月5日作出。与英飞凌的诉讼中,2024年7月下旬英飞凌又向加利福尼亚北区地方法院追加三项专利诉讼请求。专利纠纷缠身无疑会对英诺赛科的IPO产生干扰。

综合来看,在众多不确定性的共同扰动下,英诺赛科此次港股IPO之旅,能否获得资本市场认可还是一个未知数。

211708/02

211708/02