随着凯莱英、康龙化成业绩的公布,让投资者看到了CXO整个行业触底的可能性。而药明康德2024H1业绩报告的出炉,似乎也正在证实着这一市场共识。

2024H1,药明康德实现收入172.4亿元,同比减少8.6%,剔除新冠同比减少0.7%;公司归母净利润42.4亿元,同比减少20.2%,经调归母净利润43.7亿元,同比减少14.2%。

仅以2024Q2单季度看,公司实现收入92.6亿元,同比减少6.5%,环比增长16%;经调归母净利润24.6亿元,同比减少10.6%,环比增长28.5%,公司无论是营收端和利润端都在环比逐季进行改善,显然是一个良好且重要的趋势。

药明康德曾经在年初立下2024年业绩展望:预计公司2024年收入达到383-405亿,剔除新冠商业化项目后预计增长2.7-8.6%,且经调整归母净利率水平与去年相当;当年资本开支约50亿,自由现金流达40-50亿。

从公司的半年报看,公司营收任务完成度大约是指引下限的45%,按照过往公司Q1-Q4收入逐级环比增长的规律看,完成指引不成问题;半年度的经调整净利率为25.35%,相比去年的26.92%仍需努力;而资本开支和现金流层面,管理层与指引的口径一致。

面对药明康德这份中报答卷,整体上只能说是符合预期,但在细微之处却让投资者嗅到一些不同的信号。

01直面生物安全法案的影响

生物安全法案的影响切实的展现在药明康德的身上,在最新的交流中公司管理层也大方承认了这一点。

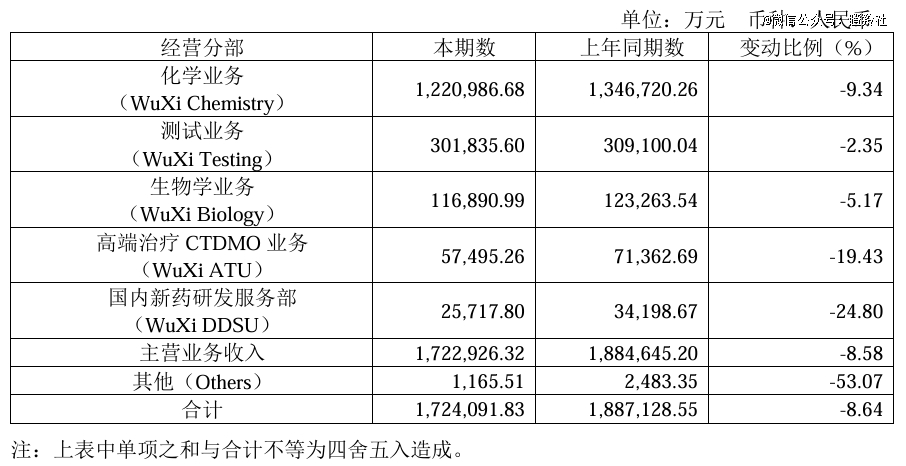

从药明康德的收入占比上分析,化学业务依旧是公司的核心收入来源,测试业务、生物学业务则是公司的第二、第三大收入板块,ATU(基因与细胞治疗CTDMO)和DDSU业务(国内新药研发业务)未成气候。

化学业务上半年收入122.1亿元,剔除新冠商业化项目同比增长2.1%;相比于2023H1的剔除特定商业化生产同比2022H1增长36.1%,明显有所逊色。

化学业务拆细分看,药物发现端(R)交付化合物数量同比增长7%,工艺研发和生产端(D&M)剔除新冠商业化项目同比减少2.7%(全年预计保持正增长),新分子(TIDES)业务保持57.2%同比增长且在手订单同比增长147%。

显然生物安全法案的影响对药明康德整体及化学业务板块影响是*的,如果按照公司口径化学业务价格保持稳定的基础上分析,TIDES业务的增长基本用于弥补D&M业务的大头损失。

在测试和生物学业务板块,公司强调了下降的原因:总体需求坚挺,因为法案取消服务是极个别早期客户,大多数取消是受投融资和项目进展的影响,以及个别客户因为法案有观望。

测试业务上半年收入30.2亿元,同比减少2.35%。其中,实验室分析及测试服务收入21.2亿元,同比减少5.4%;临床CRO及SMO业务收入8.9亿元,同比增长5.8%。可以看到,临床CRO这种在岸业务还是没有受到影响,实验室分析及测试服务更多是海外需求变化带来的衰减。

生物学业务收入11.7亿元,同比减少5.17%。虽然该业务同比有所下降,公司强调新分子种类相关业务收入增长8.1%,板块营收比重已提升至29%。

同时,药明康德似乎更有意将关注点放到ATU业务板块的下滑上,提出Q2比Q1更显著受生物安全法案影响。ATU业务上半年收入5.75亿元,同比减少19.43%;拆解Q1和Q2的收入,Q2的2.95亿较Q1的2.8亿环比增长5.36%,对于这样的新兴业务和体量较小弹性业务板块,这点环比收入可以说聊胜于无。

国内新药研发DDSU业务则更不用说,受到国内投融资环境的影响,公司该业务板块持续下滑,上半年收入2.57亿元,同比减少24.8%。

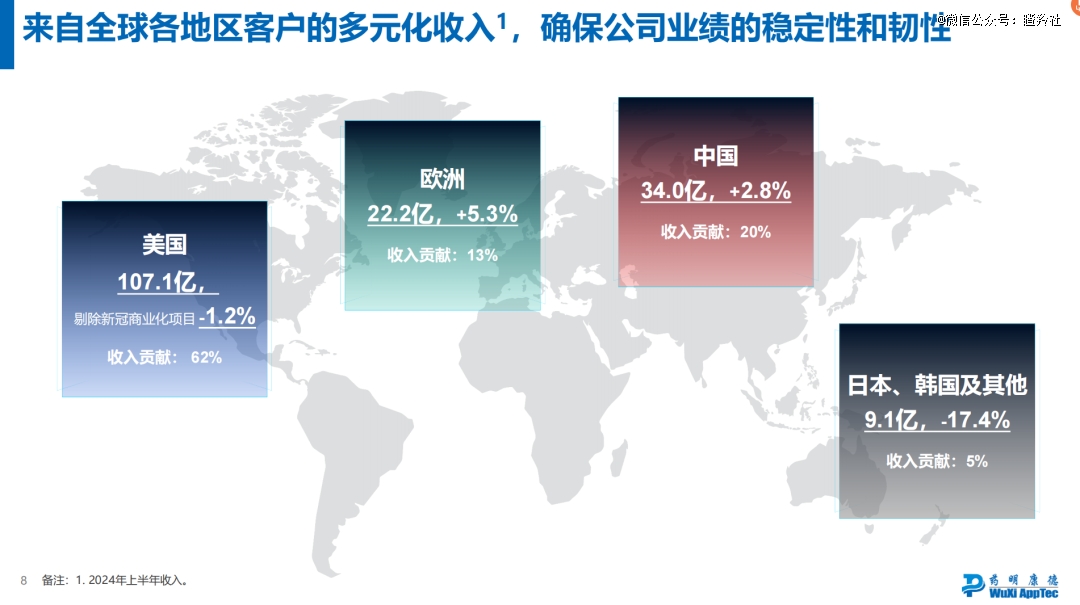

或许从地区收入拆分看更为直观,药明康德各大区域业务体量的占比格局依旧没有发生变化,只是随着公司非经常性收入(新冠特定项目)减少带来的整体收入减少,地区业务占比发生了一些小的变动:美国剔除新冠项目收入同比减少1.2%(收入贡献从2023H1的66%降至62%)、欧洲收入同比增长5.3%(收入贡献从12提升至13%)、中国收入同比增长2.8%(收入贡献从17%提至20%)和日韩其他地区同比减少17.4%(收入贡献从6%提至5%)。

可以看出,生物安全法案的影响对美国业务首当其冲,但实际的影响似乎低于市场预期,而对欧洲业务的影响不大,反倒是日韩及其他地区影响较大。

02最令人关注的新增订单和一些边际变化

表观业绩只代表过去,CXO业绩需要一定周期从在手订单消化,所以新签订单核在手订单量成了市场关注的核心指标。

2024H1,药明康德的在手订单创下历史新高达到431亿,剔除新冠同比增长33.2%。据我们粗略计算,2024H1的新增订单大约在251亿元,2023H1的新增订单在199.5亿左右,同比增长约25.81%。

对比已经披露的CXO同行,康龙化成新签订单金额同比增长15+%,凯莱英预估增长20%,药明康德作为其中体量*的龙头,能够取得同类*的新签订单增速,除了代表行业开始回暖的信号之外,还代表公司自身独特模式的锁单能力。

订单之外,公司源自于大客户的收入增速或许也能说明一定问题。

药明康德2024H1来自于“Big 20”制药企业客户收入总额为65.9亿元,剔除新冠项目后同比增长11.9%。不过这个成绩相较于2023H1有所逊色,2023H1来自于Big 20的收入同比增长47.3%(这项数据预计涵盖了新冠项目,参考性较弱)。

化学业务的新增分子层面,2024H1新增了644个分子(去年同期583个),其中临床前及临床一期的有632个(去年同期571个),临床二期的有9个(去年同期10个),临床三期的有1个(去年同期1个),商业化的有2个(去年同期1个)。

显然,从新增分子的整体数量和商业化阶段分子数量上,2024H1显著优于2023H1。

03药明显然顶住了

在渡过了昏暗的2023年之后,药明康德在2024Q1正式触底,如今所展现出的2024Q2在营收和扣非净利润环比正向增长的数据表明,情况暂时在往好的方向去发展。

同时从新签订单和在手订单角度,管理层提到:目前在手订单预计可以覆盖全年85%的目标,与往年基本持平,那么这意味着Q3和Q4的季度业绩增长将十分有保障,跟踪可能只需要验证未来每个季度的新签订单和在手订单情况。

再者回归到生物安全法案本身,最新加入的一项不溯及既往条款(即豁免在拟议限制性条款生效前签订的合同),可能本身就给予了中国CXO一个法案落地前的签单窗口。

另外,基于H.R.8333草案的《生物安全法案》加入NDAA未能获准,另有一项类似修正案于7月10日被提出,目前正由参议院军事委员会进行审议。

法案能否落地仍然悬而未决,但随着美国总统大选将近,不确定性愈发加剧,这至少给中国的CXO们一个较长的喘息窗口,至少有一个反弹窗口期。

结语:当然,我们无法预测未来《生物安全法案》是否会扩大或加深化,仅仅从药明康德为首的CXO业绩趋势变化来判断,行业已经过了最黑暗的阶段,而头部公司的经营和业绩趋势,的确都在向好的方向变化。

CXO作为一个乙方行业,要看创新药客户眼色行事,这恰恰代表了这个行业受地缘政治裹挟的软肋和重要性,但CXO作为国内医药板块容量*的行业之一,它的兴衰对整体国内医药行情有着举足轻重的作用,不管多困难,希望CXO龙头们还是能够起来。

120607/31

120607/31