艾伯维之外,百时美施贵宝(BMS)市场近年来市场被行业投资者和媒体钉在“转型不利的MNC大厂”负面清单里。

O药面对K药的竞争不利、专利悬崖和转型布局迟缓等因子,犹如乌云一样笼罩在BMS的上方,不断打击着公司投资者的信心,同时这也反映在股价上。

自2022年11月以来,BMS股价下行趋势长达一年多,距前高点的跌幅超过33%,一度在千亿美元市值公司俱乐部边缘徘徊。

恰恰是这样的BMS,让我们找到了一个观察MNC转型应变和长线验证M&A改变大厂成长曲线的机会。

01专利悬崖的焦虑与困扰

据海外分析师测算,欧美的19家大型生物制药巨头中,BMS、安进和辉瑞受到重磅核心产品的专利悬崖影响*。预计2030年三者可能被仿制药蚕食的业绩可能将高达各家公司2025年总收入的47%、29%和28%。

专利悬崖的临近,同样也意味着这三家大厂将成为未来几年新型药物投资并购的主力军。

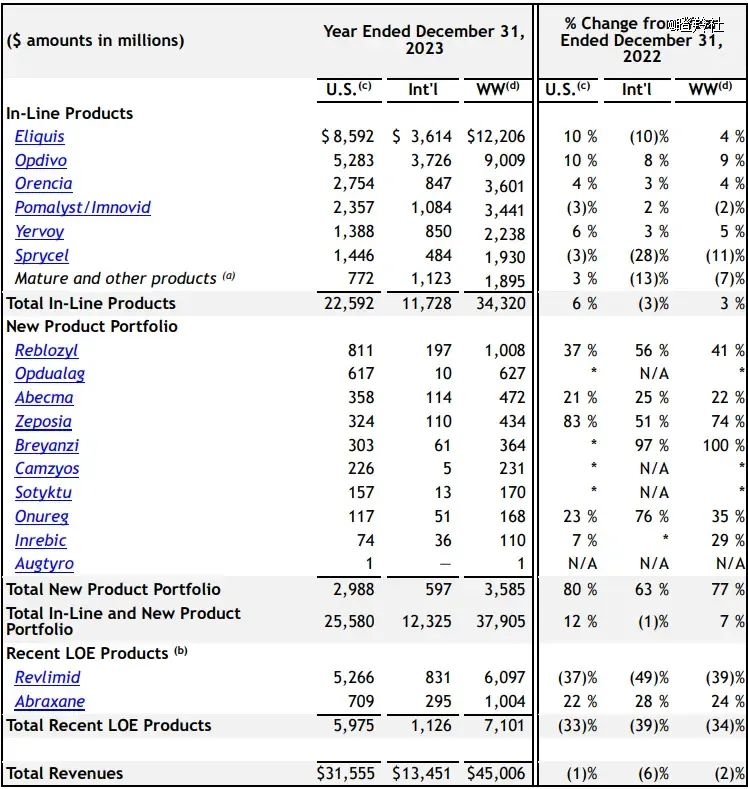

新老管线青黄不接&营收断崖的风险清晰的“写”在BMS的2023年年报上。

尽管2023年BMS全年总营收450.06亿美元,同比仅下滑2%,但核心产品的增长尽显疲态。

BMS将自家的产品分为三类:成熟产品、新上市产品和过专利期产品。

在来那度胺尚未专利过期前,BMS业绩有着明确的三驾马车驱动,分别是来那度胺、纳武利尤单抗(O药)、阿哌沙班(Eliquis),这三款药物均上过全球最畅销药物的TOP10榜单,2021年三款药物收入占BMS总收入超过67%。

治疗多发性骨髓瘤的分子胶药物来那度胺率先在2022年遭遇专利悬崖,在2021年达到销售峰值128.21亿美元后,仿制药的入市使得该产品销售额快速下滑,2023年销售额已经下滑至60.97亿美元(同比下降39%)。

O药、Eliquis未来同样的困境危险正在临近,O药在2023年收入首次突破百亿美元大关,不考虑日本地区的收入同比增长10%。虽然PD-1的增长周期并未导导下降期,但留给O药发挥时间似乎并不剩很多,2026年5月国内专利到期、2028年美国专利到期。

Eliquis作为全球最畅销的抗凝药物之一,目前已经成为BMS头号核心单品,其增长仍将持续但肉眼可见将逐步放缓,除了2027-2029年迎来专利到期之外,2026年还要参加美国版的医保价格谈判。

如按照两大单品在未来损失50%营收份额预计,未来公司至少需要补充超过百亿美元的新产品收入增量,才能平滑核心单品带来的损失。

从BMS已有过10亿美元的单品来看,风湿性关节炎治疗药物阿巴西普(Orencia)和CLTA-4单抗Y药都已经进入到个位数增长时代,泊马度胺(Pomalyst)、达沙替尼(Sprycel)更是已经进入到下滑周期,中短期内BMS现有成熟产品不存在可补位核心产品的品种。

当然,在BMS一揽子现有的新产品中,也不乏有一些可以分散专利悬崖风险的管线,红细胞成熟剂Reblozyl在2023年收入突破10亿美元(同比增长41%,外界预计其销售峰值可达20亿美元);PD-1/LAG-3组合疗法Opdualag在2023年实现6.27亿美元收入,BMS预计其销售峰值能够达到40亿美元;另外,备受关注的治疗阻塞性肥厚性心肌病药物Camzyos也有望成为重磅炸弹,BMS预计其有望达到40亿美元销售峰值。

如此来看,BMS想要重塑成长性,除了要对冲掉核心管线专利悬崖业绩份额,同时也需要对冲掉其他成熟产品进入下滑通道的风险,尽管BMS现有获批新产品存在一定的潜力,但却远远不够。

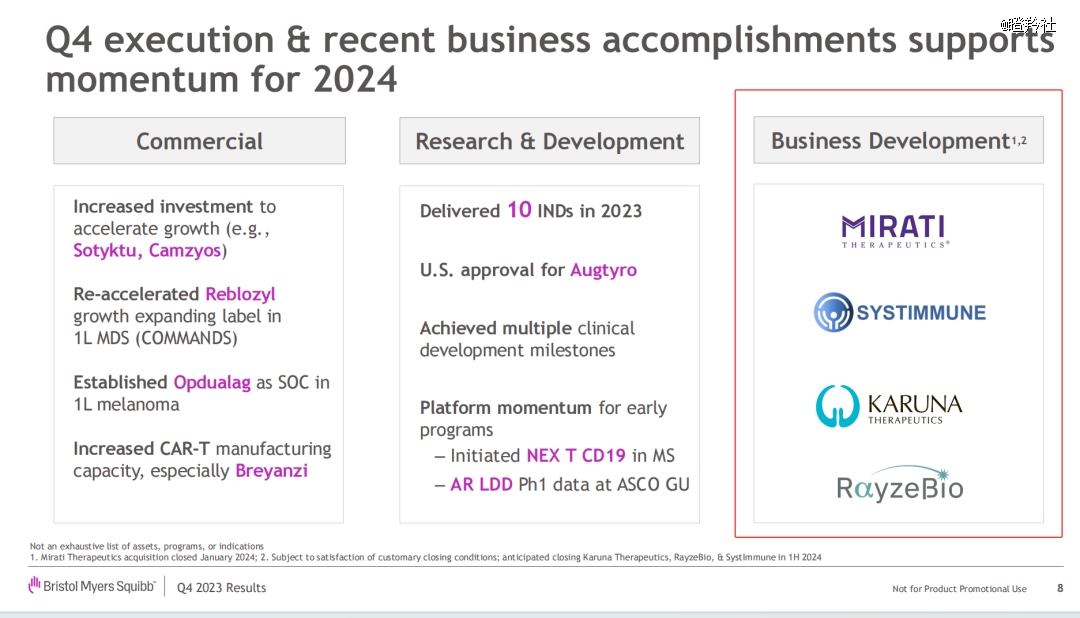

02凶猛的并购出击

论实力,BMS显然稍逊于辉瑞之流,2022年底的现金&短期投资储备已经有明显差距(92.53亿美金 Vs 227.32亿美金),但BMS用进取的并购策略和增加低风险负债的方式无视了这一束缚。自2023年以来,BMS已经达成了3项并购交易,分别是140亿美元收购Karuna、48亿美元收购Mirati和41亿美元收购RayzeBio。

2月,市场便传出BMS考虑发行至少100亿美元公司债,以便支持公司对Karuna 和RayzeBio的并购计划;这对于MNC来说见怪不怪,在2019年BMS为了收购Celgene,便发行了190亿美元的债券。当然,在Celgene重磅产品来那度胺和BMS的O药、抗凝药Eliquis三轮驱动下,BMS走过了一段股价蜜月期(2019年7月底到2022年底市值翻倍)。

BMS的并购策略,能否让公司对冲专利悬崖威胁走上正轨?

Karuna的核心品种是精神分裂症药物KarXT,目前上市申请已获FDA受理。目前全球精神分裂症患者超过2100万人,不过数十年来缺乏创新治疗药物,且至少1/3的患者对现有疗法无法产生应答,拥有大量的未满足临床需求。

BMS与大冢制药研发的第三代抗精神药物阿立哌唑全球峰值超过80亿美元,多年位居全球药物销售TOP10榜单。而外界都给予了KarXT较高的销售峰值预测,普遍在20亿美元左右,部分机构也给出了60亿美元的销售峰值。

相比过往药物而言,KarXT不仅能够显著的改善精神分裂症患者的症状,并在所有试验中和安慰剂组因治疗紧急不良事件导致的停药率较低且相似,未出现过往老几代药物的严重副作用;更重要的是,除了作为主治疗药物外,其也包含辅助治疗的性质,这使得KarXT能够全面覆盖精神分裂症各类患者。

Mirati的核心产品是KRAS G12C抑制剂Adagrasib,目前该药已经获得美国FDA批准用于治疗局部晚期或转移性非小细胞肺癌(NSCLC)。

目前全球只有两款KRAS G12C抑制剂获批,除了BMS的Adagrasib还有安进的Sotorasib,但Sotorasib从加速批准到完全批准遭遇不顺(ODAC会议以2:10落败),使得Adagrasib商业化优势更为突出。

基于Adagrasib单药在非小细胞肺癌、结直肠癌及联合疗法在其他癌种的潜力,该药物有望成为泛癌种治疗的畅销单品。据evaluate Pharma过往预测,该药销售额有望在未来达到17亿美元。

RayzeBio的核心产品是核药管线RYZ101,RYZ101是一款靶向SSTR(生长抑素受体2)的RDC药物,与诺华靶向SSTR的RDC药物Lutathera一样主适应症均为神经内分泌瘤;不同的是,Lutathera用β核素Lu177标记,RYZ101以α核素Ac225标记,拥有更强的肿瘤杀伤力。

值得注意的是,RYZ101在17名Lutathera治疗后进展的神经内分泌瘤患者中,给药最多4个周期后,有5名患者出现PR(部分缓解),并未出现与治疗相关严重不良事件。市场对诺华Lutathera的销售峰值预期为超过10亿美元,RYZ101从后线做起向前线进军,有机会成为追随Lutathera的销售峰值的步伐。

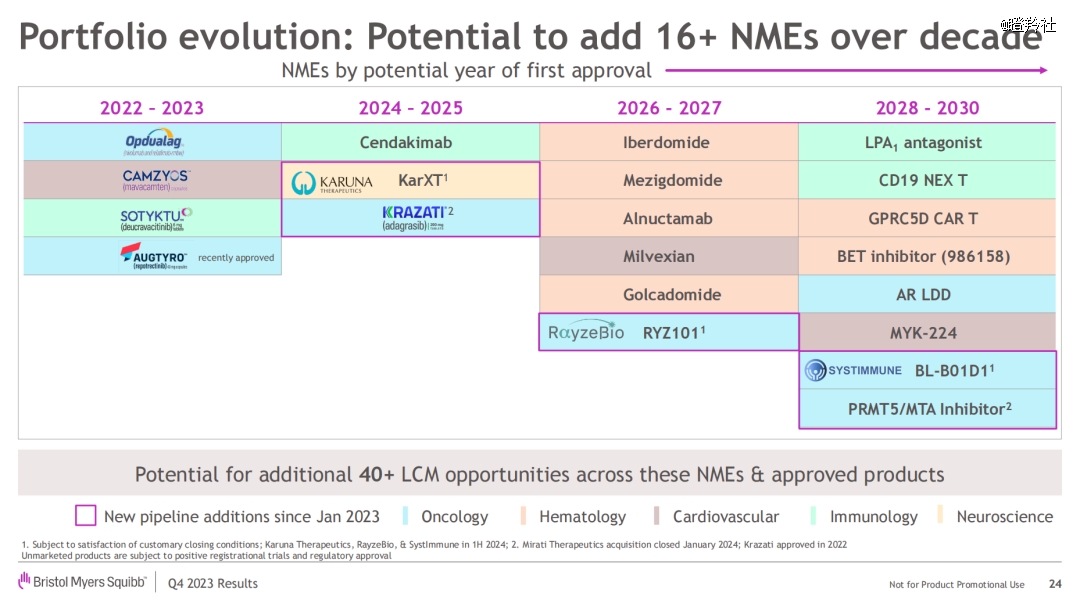

除了近一年并购获得的临近商业化管线,还有与百利天恒合作的HER3/EGFR双抗ADC。未来6年,BMS将推出超过16种新产品,大部分具备FIC/BIC潜力,将支撑公司未来10年的业绩。

03未来还有什么王炸?

2023Q3电话会议上,BMS表示新产品组合中多款新药推广时间比预期更长,新产品组合的销售额达到100亿美元的时间不得不推迟了一年,这也使得投资者对已有新产品组合之外的新疗法催化有更多的期待。

因为Eliquis,BMS在抗凝领域是独一档的存在。抗凝药物市场广阔,三大沙班类药物(利伐沙班、阿哌沙班、艾多沙班)全球销售额便接近250亿美元。Milvexian是BMS自研的一款因子XIa抑制剂(全新一代口服抗凝药物),目前在缺血性中风、急性冠状动脉综合征以及房颤获得了FDA快速通道资格,不仅有望成为*口服XIa因子抑制剂,同时有望成为接力阿哌沙班的重磅炸弹。

BMS收购的新基是分子胶药物领域的先驱,来那度胺的研究基础让其在蛋白降解领域更有优势。Iberdomide、Mezigdomide均为针对多发性骨髓瘤的蛋白降解疗法,目前披露数据已经在来那度胺耐药患者中均展现出不错的疗效,未来有望成为多发性骨髓瘤后线治疗患者的新选择。另外,公司的BCMA x CD3 T细胞接合器Alnuctamab同样是一款针对复发/难治性多发性骨髓瘤(RRMM),临床数据表明RRMM患者对Alnuctamab的治疗表现出了深度和持久的响应。

多发性骨髓瘤向来都是孕育大药的温床,过去有BMS的来那度胺,现又有传奇生物的BCMA CAR-T。在BMS多款新型疗法的围攻之下,公司有望争得一定的市场份额(血液瘤领域BMS潜在竞争力管线还有同样针对多发性骨髓瘤的GPRC5D CAR-T、针对大B细胞淋巴瘤的蛋白质降解剂golcadomide)。

自免领域,BMS也将迎来一款重要单品。Cendakimab是一款高亲和力的IL-13单抗,IL-13作为与IL-4功能相似的调节因子,其潜在治疗领域十分广泛。全球范围内,进入到临近商业化阶段的IL-13抗体仅有礼来的Lebrikizumab和BMS的Cendakimab,前者却因为第三方制造商问题被FDA拒绝,这给了Cendakimab更多的时间窗口。

鉴于Cendakimab在特应性皮炎、嗜酸性粒细胞性食管炎、哮喘等多个适应症的潜力,该管线上市后销售峰值可能超过10亿美元。

当然,BMS再远期的注册性临床资产远远不止上述这些,有巨大潜力还有AR降解剂、百利天恒的HER3/EGFR双抗ADC等,这里由于篇幅原因不展开介绍。

结语:在BMS身上,我们看到了一个国际大厂在面临迫在眉睫的困境下自救的决心和雷厉风行的行动力。相信在未来的几年内,这些落子的正确与否都能进行兑现和验证,而属于BMS的触底时刻,可能就在不远处了。

258204/12

258204/12